|

|

|

|

100 Hot Books Р. Познер. Экономический анализ права. СПб.Экономическая школа. / Пер. с англ. под ред. В.Л. Тамбовцева, 2004, в 2-х т., Т. 1. – 544 стр., Т. 2. – 464 с.

АНТИМОНОПОЛЬНОЕ ЗАКОНОДАТЕЛЬСТВО1

10.1. Картели и Акт Шермана

Контракт между конкурирующими продавцами о фиксировании цены продаваемого ими продукта (или, что то же самое, об ограничении объема выпуска) подобен любому другому контракту в том смысле, что стороны не подпишут его, если не ожидают получить взаимную выгоду. Но он причиняет ущерб другим — потребителям, которые не являются участниками контракта. И, как мы видели в предыдущей главе, если принять в расчет эффекты замещения и тенденцию монопольной прибыли к трансформации в издержки, то издержки потребителей превосходят выгоды членов картеля. Правда, каждый потребитель находится в прямых или косвенных контрактных отношениях с одним или более чем одним из продавцов картеля, и поэтому может показаться, что в данном случае действует теорема Коуза и потребители должны заплатить продавцам за увеличение выпуска до конкурентного уровня. Однако это подразумевает, что в результате состоянием рынка будет совершенная ценовая дискриминация (можете ли вы сказать, почему?); и даже если арбитраж можно предотвратить, издержки отдельных переговоров с каждым потребителем о каждой единице выпуска будут чрезмерно велики. Это пример того, как трансакционные издержки могут быть очень высокими даже для сторон контрактных взаимоотношений (какой другой пример такого рода мы уже наблюдали?). Поэтому неудивительно, что в конце XIX в. американские суды уже отказывались от принуждения к исполнению картельных соглашений на том основании, что эти соглашения противоречат государственной политике. Может показаться, что отказ от принуждения к исполнению должен быть явно неадекватной мерой, так как даже в отсутствие правовых санкций за нарушение контракта люди часто придерживаются

своих контрактов, исходя из соображений взаимной выгоды (см. п. 4.1, 8.3). Но соглашение о фиксировании цены менее стабильно, чем большинство контрактов. Сторона подобного соглашения «покупает» согласие других сторон не продавать по цене ниже оговоренной соглашением, и «продукт» — воздержание от ценовой конкуренции — трудно проинспектировать. Если одна из сторон соглашения теряет продажи, этому может быть множество причин. Одной из них может быть «опережение» конкурентом. Но как это выяснить? Можно спросить у покупателей, которые перешли к другим, но их ответам сложно доверять. Они могут сказать, что конкурент продавал по более низкой цене, даже если это неправда, чтобы побудить «проигравшего» к снижению цены. Кроме того, конкурент мог придерживаться картельной цены, но улучшил качество продукта — это особенно незаметный метод обмана.2 Хотя обман необходимо подразумевает продажу по более низкой (с поправкой на качество) цене (почему?), он может быть выгодным: если увеличение общего объема выпуска на рынке, вызванное обманом, невелико, уменьшение прибыли обманщика, вызванное снижением рыночной цены, может оказаться меньше, чем увеличение его прибыли от продажи дополнительных единиц продукта. Предположим, объем выпуска на рынке до обмана составляет 100 единиц, квота каждого продавца — 10 единиц, цена составляет 2 долл. и издержки производства 1 долл. Каждый продавец, таким образом, получает монопольную прибыль 10 долл. Один из продавцов решает пойти на обман и увеличивает свой выпуск до 15 единиц. Поскольку выпуск рынка вырос до 105, цена упадет, скажем, до 1.8 долл. Продавая 15 единиц по цене 1.8 долл., обманщик получает прибыль 80 центов с каждой единицы. Его общая прибыль тем самым составит 12 долл., что на 20% выше, чем когда он придерживался картельного соглашения. Отметим, что маневр удается потому, что размеры обманщика невелики по сравнению с размерами рынка; он может значительно увеличить свой выпуск, не увеличивая в значительной степени выпуск рынка, что могло бы привести к значительному снижению рыночной цены и уменьшению продаж конкурентов. Если другие небольшие фирмы последуют примеру обманщика, кумулятивное влияние на рыночную цену и продажи конкурентов, а стало быть, на прибыли более крупных фирм, побудит их снизить свои цены в порядке обороны и в конце концов рыночная цена снизится до конкурентного уровня. Может ли цена опуститься еще ниже? Если крупные фирмы отвечают на обман просто снижением своей цены до уровня

2 О проблеме исполнения картельных соглашений см. George J. Stigler. A Theory of Oligopoly, in The Organization of Industry 39 (1968); John S. McGee. Ocean Freight Rate Conferences and the American Merchant Marine, 27 U. Chi. L. Rev. 191 (1960).

обманщика, не возникает сдерживания от обмана. Обманщик будет получать сверхприбыль во время обмана и нормальную прибыль при возвращении цены к конкурентному уровню. Чтобы преподать обманщику урок, крупные фирмы могут ответить на его действия снижением своей цены ниже издержек, тем самым он понесет убытки в качестве санкции за свой обман. Конечно, крупные фирмы, «наказывающие» его, также понесут убытки. Рассмотрение вопроса о том, будет ли их чистая ожидаемая прибыль положительной, мы пока отложим (см. п. 10.8). Несмотря на нестабильность картелей, отказ в принуждении к исполнению картельных соглашений едва ли является адекватным средством. Сокращая эффективность фиксирования цены посредством контракта, эта мера создает стимулы для членов картеля к объединению в одну фирму. Тогда монопольную цену можно будет установить, не прибегая к контрактам. Акт Шермана (1890) был попыткой решить проблему монополии посредством уголовных и гражданских санкций против контрактов и других комбинаций, направленных на ограничение торговли, против монополизации, а также заговоров и попыток монополизации. В ранних судебных решениях закон рассматривался как запрещающий картели. Хотя санкции за нарушения первоначально были весьма слабыми, закон был довольно эффективным в предотвращении использования картелями определенных весьма эффективных, но и весьма заметных средств избежания обмана со стороны членов картелей.3 Примером является общее торговое агентство, через которое происходят все продажи картеля и которое устанавливает единую цену. Но Акт Шермана имел и другие последствия, которые были неэффективными. Выпуск монополизированного рынка меньше, чем выпуск конкурентного рынка. Поэтому при создании картеля значительная часть производственных мощностей рынка становится избыточной и должна быть сокращена для экономии ресурсов. Но если члены картеля опасаются, что он просуществует недолго, они не будут сокращать мощности, чтобы не потерять возможность увеличения выпуска при распаде картеля и соответствующем снижении цены. Общее торговое агентство и другие «эффективные» методы картелиза-ции, пресекаемые Актом Шермана, обеспечивали сокращение избыточных мощностей через увеличение стабильности и долговечности картеля, использующего эти методы, и в этом отношении могли (почему только «могли»?) приводить к меньшим потерям ресурсов, чем «подпольный» картель или тайный сговор с целью фиксирования цены, заменившие обычный картель.

3 George J. Stigler. The Economic Effects of the Antitrust Laws, in The Organization of Industry.

В применении Акта Шермана против картелей и тайных сговоров акцент ставился на доказательстве существования соглашения о фиксировании цен — правовой проблеме, — а не на доказательстве влияния поведения продавцов на цену и выпуск — экономической проблеме. Непреднамеренным последствием этого акцентирования было то, что с большей вероятностью обнаруживались. и наказывались те картели, в которых влияние поведения на цену и выпуск невелико. Это картели с большим числом членов, поэтому в них больше вероятность, что один из членов будет недоволен и донесет на остальных. Они зависят от точных и многократно повторяющихся переговоров и соглашений, которые дают достаточно много доказательств нарушения закона. И именно они с большей вероятностью прибегают к обману и быстро расстаются из-за взаимных обвинений — эти обстоятельства создают возможности для нахождения свидетелей, готовых подтвердить существование соглашения. Успешно функционирующий картель с меньшей вероятностью оставит свидетельства наличия соглашения. Закон наказывает главным образом попытки фиксирования цен. Удачно проведенный сговор часто остается без внимания. Экономический анализ можно использовать для выявления признаков, указывающих на предрасположенность рынка к эффективному фиксированию цены. 1. Число (основных) продавцов. Чем меньше это число, тем меньше издержки координации их деятельности, — тезис, знакомый нам из нашего обсуждения трансакционных издержек в главе 3. Вспомним, что обман в картеле более привлекателен для небольшой фирмы, чем для крупной (по отношению к размерам рынка). 2. Однородность продукта. Чем однороднее продукт, тем труднее обманывать путем изменения качества продукта; изменение будет заметным. 3. Эластичность спроса по цене. При прочих равных условиях чем меньше эластичность спроса, тем больше прибыль, порождаемая монопольной ценой, а значит, тем больше стимул к монополизации. (Интуитивно можно заключить, что чем меньше сокращается величина спроса в ответ на увеличение цены, тем большую свободу имеет монополист в повышении цены.) 4. Условия входа. Если вход может быть осуществлен быстро и долгосрочные издержки входящих не больше, чем у членов картеля, то прибыль от картелизации будет небольшой, равно как и стимул к картелизации. (Этот пункт не имеет четкого отличия от предыдущего — можете ли вы сказать, почему?) 5. Относительное значение ценовой и неценовой конкуренции. Фиксирование цены может привести просто к замещению ценовой конкуренции неценовой, что уничтожит потенциальную прибыль от картелизации. 6. Является ли рынок растущим, сокращающимся или стабильным во времени? Если спрос растет, картелизация трудноосуществима, поскольку продавцу, теряющему долю рынка, будет трудно определить, является ли это результатом его отставания от конкурентов в привлечении новых покупателей или следствием снижения цены конкурентом. (В то же время члены картелей вместо того, чтобы заключить соглашение о цене, могут заключить соглашение о темпе строительства новых предприятий, а это легко контролировать.) Если спрос постоянен или сокращается, потеря доли рынка с большей вероятностью может быть обусловлена (и приписывается) обману в картельной цене. Сокращающийся рынок особенно благоприятен для картелизации. Риск банкротства увеличивается, поскольку постоянные издержки не могут быть сокращены за счет уменьшения выпуска. Поэтому ценовая конкуренция будет особенно деструктивной (см. п. 12.8), так как по причинам, объясняемым в главе 14, денежный убыток, приводящий к банкротству, сопряжен с большими издержками, чем тот же денежный убыток, оставляющий фирму с некоторой прибылью. Кроме того, вход новых продавцов не является серьезной угрозой на сокращающемся рынке. 7. Структура покупателей на рынке. Если есть много потребителей одинакового размера, обман в картеле потребует множества трансакций и возможность обнаружения его другими членами картеля будет большой. Но если есть немного (основных) покупателей, член картеля может оказаться в состоянии обманывать, просто «переманивая» одного или двух покупателей от другого члена картеля. Будет немного трансакций, что сократит вероятность обнаружения. Кроме того, жертве обмана будет трудно выяснить, вызвана ли потеря части рынка снижением цены конкурентом или действием случайных факторов. Экономический анализ может также выявить, какие факты указывают на то, что рынок подвергся успешной картелизации, в отличие от ситуации, когда его картелизация лишь потенциально вероятна. 1. Ценовая дискриминация в масштабах всего (почему это важная оговорка?) рынка, являющаяся, как мы видели, методом эксплуатации монопольной власти. 2. Пример, хорошо иллюстрируемый картелем ОПЕК: сокращение с течением времени доли рынка наиболее крупных фирм, которое может говорить о том, что они назначали монопольную цену, привлекшую на рынок новых участников, которые отняли часть рынка, назначая более низкие цены.4

4 Robert S. Pindyck. Gains to Producers From the Cartelization of Exhaustible Resources, 60 Rev. Econ. & Stat. 238 (1978); Dermot Gately. A Ten-Year Retrospective: OPEC and the World Oil Market, 22 J. Econ. Lit. 1100 (1984); James M. Griffin & William S.Neilson. The 1985-87 Oil Price Collapse and Afterwards: What Does Game Theory Add?, 32 Econ. Inquiry 543 (1994); S. Gurcan Gulen. Is OPEC a Cartel? Evidence From Cointegration and Causality Tests, 17 Energy J. 43 (1996).

3. Поддержание единой цены перепродажи в масштабах отрасли, которое, если оно не оправдано соображениями (это мы вскоре обсудим), может иметь целью предотвращение обмана в форме продажи дилерам, снижающим розничную наценку.5 4. Высокая стабильность рыночных долей, которая едва ли может быть результатом нормальной конкуренции между продавцами. 5. Региональные различия в цене, которые не могут быть объяснены региональными различиями в издержках или спросе. 6. Рост цены в сочетании с сокращением объема выпуска, который не может быть объяснен иной гипотезой, кроме картелизации. 7. Высокая эластичность спроса при текущей рыночной цене, сочетающаяся с отсутствием хороших заменителей продукта (т. е. сравнимых по издержкам производства и ценности), может быть результатом монополистического ценообразования. Это хороший пример различия между экономическими условиями, делающими возможной картелизацию, и экономическими условиями, свидетельствующими о ее наличии. Если спрос неэластичен при конкурентной цене, это делает картелизацию привлекательной, поскольку увеличение цены не приведет к пропорциональному уменьшению количества спроса. Но если впоследствии создается картель, он в стремлении к максимизации прибыли будет поднимать цену до тех пор, пока она находится в рамках эластичного промежутка кривой спроса на данном рынке. Вспомним из предыдущей главы, что в то время, как монополист с нулевыми предельными издержками будет продавать по цене, соответствующей точке с единичной эластичностью на кривой спроса, монополист с положительными предельными издержками — нормальная ситуация — будет продавать по цене, находящейся левее этой точки, т. е. на эластичном промежутке кривой. Почему имеет значение отсутствие хороших заменителей? 8. Внезапное и необъяснимое увеличение уровня прибыли на рынке, за которым следует постепенное снижение (почему это имеет значение?). Предположение о монополизации будет более правдоподобным, если первоначальный всплеск прибыли был больше у мелких фирм, чем у крупных, так как предположительно только крупные вступают в картель (почему?). 9. Вывод о картельном ценообразовании иногда можно сделать из отрицательной корреляции между числом фирм на рынке и уровнем цен на этом рынке.

5 Если дилер снижает цену, конкурентам его поставщика трудно понять, является ли снижение цены следствием изменения издержек розничной продажи или уменьшения цены поставщиком; поддержание единой цены перепродажи устраняет эту неопределенность.

Согласно теории конкуренции, цена определяется исключительно издержками, число фирм не должно иметь значения. Если цена находится в обратной зависимости от числа фирм, растет с уменьшением и падает с увеличением их числа, это подразумевает тайный сговор, поскольку он тем эффективнее (а стало быть, приводит к более высоким ценам), чем меньше фирм на рынке. Предположим, экономические факты, представленные в антимонопольном деле, безошибочно указывают на сговор, но этот сговор был молчаливым. Продавцы в действительности не вели переговоры друг с другом. Каждый независимо решил, какова должна быть цена, максимизирующая общую прибыль, и назначил ее, принимая на себя риск того, что другие продавцы будут продавать по более низкой цене или будут иметь иное представление о максимизирующей общую прибыль цене. В некоторых обстоятельствах эффективность совершенно молчаливого сговора настолько маловероятна, что существование явного сговора может быть выведено исключительно из экономических фактов. Но если на рынке очень мало продавцов и однородный продукт, а также удовлетворены все другие благоприятствующие условия, молчаливый сговор может работать. Должно ли право отказываться от вмешательства в этом случае на том основании, что не существует соответствующего правового средства, или оно должно наказывать или запрещать молчаливый картель, как если бы он был явным? Если бы молчаливый сговор был запрещен, как тогда устанавливал бы цену продавец на рынке, на котором имеются благоприятные условия для установления цены, взаимно максимизирующей прибыль? Следует ли заставить его прибегнуть к ценообразованию по правилу «издержки плюс желаемая прибыль»? Следует ли сдерживать вход на картелизованные рынки в силу того, что успешно вошедший на рынок и назначивший преобладающую на нем цену может быть наказан как участник молчаливого сговора? О необходимости (или наоборот) значительного внимания к экономическим фактам в антимонопольных процессах говорит множество экономических ошибок, допущенных судами в этих процессах. Влияние этих ошибок было менее ощутимым в случаях применения антимонопольного законодательства, чем в случаях применения общего права (можете ли вы сказать, почему?). Иногда судьи думают, что конкуренция означает соперничество, тогда как для экономиста это означает аллокацию ресурсов, которая возникает при ценах, не искаженных монополией. Иногда (как мы вскоре увидим при рассмотрении поддержания единой цены перепродажи) они думают, что ценовая конкуренция более важна, чем неценовая. И в некоторых случаях они думают, что любое воздействие на ценообразование нежелательно, тем самым смешивая уровни цен с разбросом цен. Предположим, на рынке с множеством продавцов, множеством покупателей и однородным продуктом цены продажи иногда различны в один и тот же день, поскольку участники рынка просто не знают обо всем диапазоне предложений о продаже и покупке. Если бы издержки информации можно было сократить соглашением среди продавцов об объединении предложений (это и делают официальные биржи — фондовые и товарные) и тем самым сделать рыночную цену более единой, это способствовало бы эффективности (почему?). Дисперсия цен сократилась бы, но средняя цена не возросла бы. Тем не менее соглашения этого типа иногда осуждают на антимонопольных основаниях. Суды часто неправильно интерпретировали экономические факты в антимонопольных процессах. Например, в деле монополии U.S. Steel6 Верховный Суд, принимая решение в пользу ответчика, был впечатлен тем фактом, что доля рынка U. S. Steel неуклонно сокращалась после объединения конкурирующих производителей стали в одну корпорацию (и что ее конкуренты не жаловались на ее конкурентную тактику!). Суд не смог выявить монополистическое поведение. Установление монопольной цены создает стимул для вхождения на рынок новых продавцов. У монополиста есть три варианта действий. Он может: прекратить назначать монопольную цену, чтобы устранить стимулы для входа; ничего не делать или сократить свой объем выпуска, чтобы компенсировать влияние на цену, вызванное увеличением объема выпуска за счет вновь вошедших. Первый вариант действий полностью расстраивает цели монополии. При втором или третьем монополист получает некоторую монопольную прибыль, по крайней мере временно, поэтому можно ожидать, что он будет следовать одному из этих вариантов. Оба приводят к уменьшению его доли рынка.7 Который из них предпочтительнее с точки зрения монополиста (см. п. 9.2)? Во втором деле American

Tobacco8 Верховный Суд, утверждая, что основные производители сигарет вступили в сговор с целью устранения конкуренции, посчитал угрожающим повышение цен этими производителями в течение депрессии

6 United States v. United States Steel Corp., 251 7 George J. Stigler. The Dominant Firm and the Inverted Umbrella, in The Organization of Industry, см. выше сноску 1 на с. 108. 8 American Tobacco Co. v.

промышленность была естественной монополией; это весьма маловероятно. Другое возможное объяснение состоит в том, что сигаретный картель был первоначально создан во время депрессии, но нет свидетельствующих об этом фактов. Еще одно объяснение заключается в том, что уменьшающийся спрос становился все менее эластичным. Это должно было побудить монополиста к повышению цены, и этот эффект мог возобладать над его стимулом к снижению цены в соответствии с уменьшением спроса. Но спрос обычно становится более, а не менее эластичным во время депрессии, поскольку люди осторожнее совершают покупки. Это предположение подтверждается конкурентными вторжениями, совершенными небольшими производителями табака при увеличении цен крупными компаниями.

10.2. Граничные горизонтальные соглашения — патентные соглашения и всеобъемлющие лицензии BMI-ASCAP

Патентные соглашения между конкурирующими фирмами ставят сложные вопросы. Подобные соглашения не могут быть огульно осуждены, но не могут быть и безоговорочно одобрены. Начнем с первого момента. Если две фирмы имеют «блокирующие» патенты, т. е. ни один из этих патентов не может быть использован для создания коммерчески ценного продукта или процесса без нарушения другого, фирмам следует позволить объединить или перекрестно лицензировать патенты. Если фирма создает патент, эффективное использование которого требует его лицензирования конкурирующими фирмами (почему это может быть необходимо?), вряд ли можно запретить фирме лицензировать его. Тогда как в принципе фирма может установить уровень роялти, который защитит ее от конкуренции со стороны фирм, имеющих ее лицензии (если она является также производителем патентованного продукта, а не просто владельцем патента), на практике может оказаться необходимым зафиксировать минимальную цену патентованного продукта. Это также следует дозволять. Предположим, предельные издержки производства патентованного изделия для владельца патента А постоянны и составляют 1 долл. при производстве 100 000 изделий. А полагает, что В может производить еще 10 000 изделий с постоянными издержками 95 центов и что издержки В будут очень велики при большем произведенном количестве, а при выпуске 110 000 рыночная цена изделия будет 1.10 долл. Поэтому А назначает роялти 15 центов с каждого изделия для В, так что В будет нести убытки, если назначает цену ниже 1.10 долл. Но предположим, у В появляется возможность производить еще 10 000 изделий (т. е. всего 20 000) с издержками лишь 75 центов каждое. Однако если он производит 20 000, общий объем выпуска продукта составит 120 000, так что рыночная цена снизится — предположим, до 1.01 долл. Тем не менее у В будет стимул производить больше, поскольку, уплатив А оговоренные роялти, он будет получать 1200 долл. в отличие от 1000 долл. при меньшем объеме выпуска. Однако А вместо того, чтобы получать прибыль 11 500 долл. (10 центов с каждого из производимых им 100 000 изделий и 15 центов с каждого из 10 000 изделий, которые, по ожиданиям, должен производить В), получит лишь 4000 (1 цент с каждого из производимых им 100 000 изделий и 15 центов с каждого из производимых В 20 000). Ясно, что, если бы А сократил свой выпуск до 90 000 штук, чтобы сохранить рыночную цену на уровне 1.10 долл., его общий доход от патента, 12 000 долл., стал бы даже выше, чем он ожидал при лицензировании В. Это показывает, что всегда более выгодно лицензировать производство более эффективному производителю, чем производить самому. Но А мог не замечать, что В производит больше, чем ожидалось, вплоть до начала падения цены. Кроме того, А мог понести издержки, соответствующие его собственному ожидаемому объему выпуска 100 000 штук, и последствия этого не могли быть полностью устранены при неожиданном снижении выпуска. Столкнувшись с такими неопределенностями, А, если ему запрещено устанавливать нижний предел (т. е. 1.10 долл.) цены В, может решить не лицензировать патент, а производить все изделия собственными силами, хотя было бы более эффективным позволить В производить некоторую их часть. Хотя некоторые патенты не могут быть созданы без кооперации между конкурентами, если патент «слабый» (т. е. он может легко быть признан недействительным при оспаривании в суде), лицензирование его дает прекрасную возможность тайного сговора между фирмами под прикрытием законного лицензирования патента. Некогда фирма General Electric лицензировала фирме Westing-house производство ламп по патенту GE по минимальной цене, зафиксированной в лицензионном соглашении. Патент GE мог легко быть признан недействительным. General Electric назначила Westinghouse очень низкий уровень роялти — 2%, вырастающий, однако, до 15%, если доля Westinghouse на рынке ламп превысит 15%. Эти условия дали Westinghouse отрицательный стимул к расширению конкуренции с General Electric, но если она соглашалась с небольшой долей рынка, она должна была платить небольшие роялти и получала монопольную прибыль, порожденную неконкурентной ценовой структурой.9 Другой знаменитый патентный процесс, в котором Верховный Суд впал в заблуждение, — процесс о крекинге, который также выиг-

9 Тем не менее Верховный Суд поддержал соглашение.

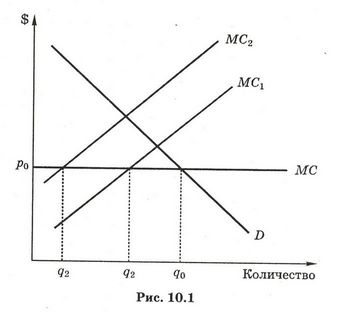

рали ответчики.10 Несколько производителей бензина запатентовали свои технологические процессы изготовления бензина дешевым методом крекинга. Они объединили свои патенты (которые явно не были «блокирующими»), устранив конкуренцию между собой. Верховный Суд решил, что в этом нет проблемы, поскольку только 26% продаваемого бензина производилось методом крекинга, а бензин, производимый другими методами, физически неотличим, т. е. является совершенным заменителем. Рисунок 10.1 показывает, что этот анализ неполон. На рисунке МС — предельные издержки производства бензина старым методом, который был (частично) вытеснен крекингом, МС1 — предельные издержки переработчиков нефти в случае, если бы владельцы патентов крекинга конкурировали друг с другом в лицензировании использования этих патентов переработчиками. В условиях конкуренции крекинг является более дешевым методом вплоть до объема выпуска qt, свыше которого для удовлетворения оставшейся части рыночного спроса (т. е. q0 - q1 ) используется обычный метод. Но вступившие в сговор владельцы патента назначат более высокую цену за использование метода крекинга, тем самым поднимая предельные издержки переработчиков по использованию данного метода до некоторой точки выше МС1 — на рис. 10.1 до МС2. В результате будет производиться меньше бензина методом крекинга. Цена бензина не изменяется, поскольку традиционный метод можно использовать для производства дополнительного количества бензина с постоянными издержками, а значит и ценой. Но общие издержки производства бензина выше на величину, равную разности между областями под МС и МС1, между q2 и q1. Эта разность является социальными издержками сговора между владельцами патентов.

Standard Oil Co. (

Кооперативные соглашения между конкурентами часто подразумевают выбор между монополией и эффективностью. Рассмотрим метод11, посредством которого организации защиты прав на исполнение музыкальных произведений, ASCAP и BMI, продают права на исполнение музыкальных композиций, защищенных авторским правом. Композиторы (или другие владельцы авторских прав) дают лицензию организации, разрешающую продавать их произведения. Организация в свою очередь дает всеобъемлющую лицензию радиостанциям и другим агентам, исполняющим произведения. Лицензия позволяет радиостанции использовать любое произведение, зарегистрированное организацией (в каталоге каждой организации их тысячи), без дополнительной платы. Единственный гонорар выплачивается за саму лицензию — определенный процент от доходов обладателя лицензии, который не зависит от того, в какой степени обладатель лицензии пользуется соответствующими правами. Организация затем распределяет доход от своих гонораров между композиторами в примерном соответствии с частотой исполнения произведений. Каждая организация по защите прав на исполнение произведений является по сути эксклюзивным торговым агентом для композиторов в своей «стабильности»12 и устраняет ценовую конкуренцию между ними, подобно эксклюзивному торговому агентству или обычному картелю. Таким образом, композиторы могут в результате получать более высокие доходы, чем в случае конкуренции друг с другом (но см. сноску 12). В то же время издержки радиостанций и других (промежуточных) покупателей музыки по индивидуальному ведению дел с композиторами были бы чрезмерно велики, так что «картельная» плата за всеобъемлющую лицензию может оказаться намного ниже, чем была бы соответствующая плата за права на исполнение музыки на чисто «конкурентном» рынке. (Это хорошо иллюстрирует ошибочность приравнивания конкуренции в смысле эффективной аллокации ресурсов к соперничеству.) Кроме того, всеобъемлющая лицензия является оригинальным средством минимизации последствий монополии для объема выпуска. Поскольку она позволяет каждому обладателю лицензии исполнять любое количество произведений без взимания дополнительной платы, у обладателей лицензии

11 Данный метод сам по себе не был признан незаконным в деле Broadcast

Music, Inc. v. Columbia

Broadcasting

System, Inc., 441 12 За исключением того, что композитор может при желании вести дела с радиостанцией напрямую. Устраняет ли это право возможность картельного ценообразования и прибыли? Устраняло бы оно эту возможность, если бы мы имели дело с объединенным агентством по продажам продуктов ведущих фирм на рынке с высокой концентрацией, а не тысяч композиторов?

нет стимулов к ограничению частоты использования произведений ниже конкурентного уровня, как было бы у покупателей обычного монополиста.13 Однако это средство несовершенно. Гонорар за всеобъемлющую лицензию может сдерживать исполнение музыки некоторыми радиостанциями — он даже может сократить число радиостанций. Таким образом, если гонорар содержит монопольную ренту композиторов, он может привести к тем же эффектам замещения, к которым обычно приводит монопольная цена. Насколько можно развивать идею эффективного картеля? Предположим, конкурирующие фирмы создают эксклюзивное торговое агентство, утверждая, что это: 1) сократит издержки поиска для покупателя, 2) усилит стимул к инновациям, 3) сократит ожидаемые «омертвленные» издержки банкротства. Являются ли эти аргументы нелепыми? Если нет, то как сопоставить их с социальными издержками картелизации?

10.3 Поддержание единой цены перепродажи

Производители, когда право им это позволяет, часто устанавливают цену перепродажи, ниже которой розничным продавцам не позволяется продавать их продукт. В деле Dr. Miles Верховный Суд постановил, что, поскольку результат аналогичен результату сговора розничных продавцов по поводу цены, который есть незаконное фиксирование цены, поддержание единой цены перепродажи также незаконно.14 Это рассуждение не объясняет, почему производитель должен хотеть, чтобы розничные продавцы его продукта получали монопольную прибыль, и упускает из виду возможность того, что поддержание единой цены перепродажи может производить дополнительный эффект, отсутствующий в случае дилерского картеля: обеспечение оптимального уровня предпродажного обслуживания продукта производителя. Предположим, существует некий вид предпродажного обслуживания, ценный для потребителя и предоставляемый розничным продавцом с большей эффективностью, чем производителем, причем нет возможности назначить за него отдельную цену: например, хорошо оборудованный демонстрационный зал, в котором работают вежливые и красиво одетые продавцы.15 Розничный продавец, который добровольно предоставляет это обслуживание, может быть «обойден» (по цене)

13 Иными словами, предельный гонорар равен нулю. Так ли обстоит дело с предельными издержками? 14 Dr. Miles Medical Co. v. John D. Park & Sons Co., 220 15 Почему нельзя продавать эту услугу отдельно? В более общем смысле, почему трудно продавать информацию о продукте отдельно от продукта? И почему наш аргумент ограничивается предпродажным обслуживанием?

конкурирующим розничным продавцом, который такого обслуживания не предоставляет. Второй розничный продавец может воспользоваться услугами первого — убеждая своих покупателей идти к первому продавцу, но затем возвращаться к нему из-за выгодной цены, которая обусловлена отказом от расходов на предпродажное обслуживание, подобное проводимому первым продавцом. Это хороший пример внешней выгоды. Предоставляя бесплатные услуги потребителям, первый розничный продавец создает выгоду для конкурирующих продавцов данного товара. Производитель может предотвратить использование конкурентами того факта, что некоторые продавцы представляют предпродажное обслуживание, путем фиксирования минимальной розничной цены на уровне, который создает достаточно доходов сверх издержек дистрибуции, чтобы розничный продавец мог представлять услуги на том уровне, который желателен для производителя. Не имея возможности конкурировать в цене, но имея возможность конкурировать в качестве, каждый розничный продавец будет инвестировать в предпродажное обслуживание, чтобы переманить покупателей от своих соперников. Эта конкуренция будет продолжиться до тех пор, пока предпродажное обслуживание не достигнет того уровня, который желателен для производителя, и монопольная прибыль, которую получали бы розничные продавцы, продавая по фиксированной цене без предоставления предпродажного обслуживания, полностью исчезла бы. Это еще один пример тенденции, обсуждавшейся в главе 9, к трансформации потенциальной монопольной прибыли в издержки через неценовую конкуренцию (в данном случае — предпродажное обслуживание).16

Если бы было возможно продавать предпродажные услуги отдельно, было бы это эффективно? Чтобы аргумент об услугах дилера был применим, должен ли продукт быть достаточно сложным? См. Pauline М. Ippolito & Thomas R. Overstreet, Jr. Resale Price Maintenance: An Economic Assessment of the Federal Trade Commission's Case Against the Empirical Evidence From Litigation, 34 J. Law & Econ. 263 (1991). В этой работе делается вывод, что поддержание единой цены перепродажи редко применяется как метод сговора. 16 В связи с теорией поддержания единой розничной цены на основе «дилерских услуг» возникают следующие вопросы. а) Подразумевает ли теория, что производитель имеет монопольную власть? Если нет, почему розничные продавцы конкурирующих производителей не могут воспользоваться фактом предоставления услуг дилерами данного производителя? б) Как можно эмпирически отличить поддержание единой цены перепродажи, введенное производителем ради своей выгоды, и поддержание единой цены перепродажи, за которым стоит созданный дилерами картель? Почему нельзя просто задаться вопросом, продается ли данный продукт обычно со значительным предпродажным обслуживанием? в) Есть ли аналитическое различие между поддержанием единой цены перепродажи и либо выделением эксклюзивных территорий дилерам, либо запрещением им продавать другим дилерам или через них?

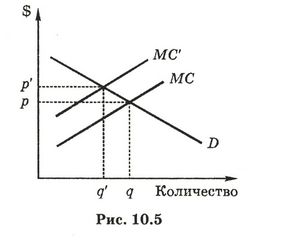

Трудно понять, почему право склоняется к запрещению практики, которая имеет целью преодоление проблем «безбилетника» законопослушных бизнесменов. Нелегко и показать, что экономическое благосостояние на самом деле повышается вследствие поддержания единой цены перепродажи. Это можно увидеть на рис. 10.2, где МС = р есть издержки розничной дистрибуции, а значит и розничная цена в отсутствие предпродажного обслуживания; р' — минимальная розничная цена, зафиксированная производителем, а МС' — новые издержки дистрибуции, включающие предпродажное обслуживание, предлагать которое побуждает производителей р' ; D' — новая более высокая кривая спроса, создаваемая в результате предоставления обслуживания. Производитель выигрывает, поскольку он продает больше при той же цене. (Цена, которую он берет с розничного продавца, не подвержена (по крайней мере, не должна быть подвержена) влиянию фиксирования розничной цены, порождающего изменения, показанные на рисунке.) Некоторые потребители выигрывают, включая, по определению, всех тех, кто покупает продукт в первый раз по причине сопровождающих его услуг. Но некоторые другие потребители проигрывают — те, кто платит более высокую цену, чем до начала предоставления предпродажного обслуживания, и при этом не получает соответствующей выгоды. Выгоды и издержки можно сравнить по заштрихованным зонам на рис. 10.2. Заштрихованная зона между кривыми спроса является выгодой от поддержания единой цены перепродажи; заштрихованная область между кривыми предельных издержек представляет издержки. Хотя выгоды превышают издержки, можно легко перечертить графики так, что издержки будут превышать выгоды, даже если при этом спрос будет больше при более высокой цене (почему эта особенность важна?). Выгоды, которые производители создают для потребителей, продавая по цене ниже той, которую они вынуждены были бы платить при системе совершенной ценовой дискриминации (иными словами, излишек потребителя), не влияют на решения производителя, поскольку он, по определению, не получает этих выгод. Это внешние выгоды, поэтому он может предпринять шаги, в результате которых эти выгоды случайно снизятся, если эти шаги увеличивают его прибыль.

Должно ли антимонопольное законодательство принимать в расчет этот момент? Можете ли вы сказать, почему если принимать его в расчет, то фирме пришлось бы приобретать государственное разрешение на улучшение качества своего продукта? Результаты поддержания единой цены перепродажи, состоящие в росте не только цены, но и качества (если качество включает предпродажное обслуживание, предлагаемое совместно с продуктом), иногда описывается в терминах подмены ценовой конкуренции неценовой, что справедливо, или в терминах подмены конкуренции в рамках одной торговой марки конкуренцией между торговыми марками, что неверно. Поддержание единой цены перепродажи действительно ограничивает ценовую конкуренцию среди розничных продавцов товаров определенной марки, на которые производитель фиксировал цену перепродажи, — конкуренцию в рамках одной торговой марки — и тем самым стимулирует конкуренцию между торговыми марками, делая марку данного производителя более привлекательной по сравнению с другими. (Увеличение ее привлекательности измеряется расстоянием между q и q'. Можете ли вы сказать, почему?) Однако в рамках одной марки конкуренция не сокращается: она просто трансформируется из ценовой в конкуренцию услуг. Поддержание единой цены перепродажи не будет выгодным производителю, если не побуждает розничных продавцов его продукта к энергичной конкуренции друг с другом, но только в предоставлении услуг, а не в снижении цен.

10.4. Слияния, которые порождают монополии или олигополии

Тот факт, что правовые нормы, наказывающие лишь картелизацию, могут быть обойдены путем объединения членов картеля в одну фирму, дает экономическое оправдание отказа большинства членов Верховного Суда в процессе Northern Securities17 к принятию позиции Джастиса Холмса, согласно которой Акт Шермана неприменим к слияниям. Но Холмс был прав относительно затруднений, связанных с распространением закона не только на картели, но и на слияния. Условия спроса и предложения на рынке могут быть таковы, что одна фирма в состоянии поставить с более низкими средними издержками, чем две или более фирмы, весь объем выпуска, на который предъявлен спрос, или одна фирма может иметь передовой менеджмент, в руках которого активы всех остальных фирм стоили бы больше, чем они стоят в данный момент. Любая из этих ситуаций может привести к монополии через слияние, которое может вызвать экономию издержек, превышающую возникающие издержки монополистического ценообразования.18 К сожалению, слишком трудно отличить ситуации этого рода от ситуации слияния с целью создания монополии, которая подразумевает небольшие экономии издержек или никаких экономии вообще. Однако есть одна возможность, которая состоит в изучении изменений цены акционерного капитала конкурентов сливающихся фирм. Если цены их капиталов растут, это означает, что слияние является результатом монополистического сговора; если они снижаются, значит, слияние приведет к снижению издержек. Несмотря на интерес к ним с аналитической точки зрения, монополии встречаются редко. Олигополии — рынки, на которых несколько фирм осуществляют большинство продаж, — достаточно широко распространены, и вопрос их конкурентного значения противоречив. Поправки _ 17

Northern

Securities

Co. v. 18 Каковы должны быть в этом случае последствия постановления, запрещающего слияние?

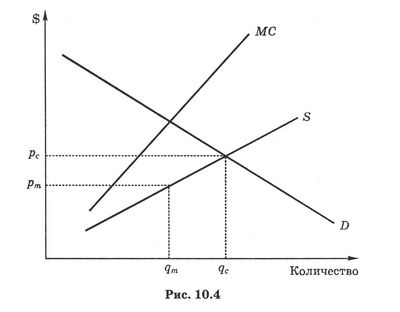

экономистов, согласно которому олигополия приводит к ценам выше конкурентных, даже если фирмы в своих решениях о ценообразовании независимы друг от друга. За этим мнением стоит следующее рассуждение: с одной стороны, каждая фирма будет неохотно снижать цены, зная о том, что снижение ею цены окажет настолько быстрое и значительное влияние на доли рынка ее соперников, что они быстро парируют удар, устранив тем самым выгоды первой фирмы; с другой — если фирма поднимет цену, ее конкуренты также поднимут цены, зная о том, что все будут получать большую прибыль при более высокой цене. Теория взаимозависимости сталкивается с серьезными проблемами и, хуже того, может оказаться бесполезной. Она не объясняет, как олигополисты устанавливают цену выше конкурентной в первый раз. Если, как утверждает теория, олигополисты очень осторожно относятся к реакциям друг друга на любое изменение цены, то фирма, намеревающаяся увеличить цену, должна опасаться, что ее конкуренты не сразу последуют за ней и этим запаздыванием выиграют продажи у нее. Другая проблема состоит в том, что оптимальная ценовая стратегия фирмы, принимающей в расчет реакции конкурентов на изменения ее цены, является неопределенной. Фирма должна вычислять не только то, как конкурент среагирует на данное изменение цены, но и как он среагирует на ее реакцию на его реакцию и т. д. до бесконечности. Альтернативный подход заключается в рассмотрении антиконкурентного ценообразования на олигополистических рынках как особой формы сговора, при котором малочисленность продавцов минимизирует потребность в открытой коммуникации. Теория олигополии становится частным случаем теории картелей, хотя остается неопределенным, насколько применимы правовые нормы к совершенно не проявляемому сговору.19 Но, запрещая крупные горизонтальные слияния, они могут предотвратить возникновение олигополии, достаточно компактной для возможности совершенно непроявляемого сговора.

10.5. Монопольная власть

До сих пор мы трактовали монопольную власть как лишенную каких-либо проблем. Если на рынке одна фирма, она обладает монопольной властью; если фирмы на рынке действуют как одна в результате сговора, они обладают совместной монопольной властью.

Но зачастую неясно, действительно ли фирма (или группа фирм, назначающая единую цену) имеет монопольную власть, и для антимонопольного законодательства важно умение определять наличие или отсутствие этой власти. Предположим, две конкурирующие фирмы сливаются. Возможно, слияние будет незаконным, если возникшая в результате фирма будет обладать монопольной властью или даже если группа ведущих фирм, включающая возникшую при слиянии фирму, будет иметь совместную монопольную (олигопольную) власть, но в ином случае слияние может быть вполне законным. Как мы можем определить, имеет ли фирма такую власть? Имеет ли смысл говорить о различных степенях монопольной власти? Вспомним, что монополист продает в точке пересечения — точке равенства — предельной выручки и предельных издержек. Предположим, предельные издержки постоянны в соответствующем диапазоне объемов выпуска, обозначим их МС. Теперь мы должны найти MR. Мы знаем, что она соотносится с ценой Р, но меньше цены, если продавец сталкивается с кривой спроса, имеющей отрицательный наклон. Если продавец — конкурентная фирма, которая может продавать все свои продукты по рыночной цене, не влияя на эту цену, тогда Р = MR. Каждая дополнительная проданная единица увеличивает выручку фирмы на цену единицы продукта. Но если кривая спроса имеет отрицательный наклон, продажа дополнительной единицы принесет дополнительной выручки меньше Р, поскольку продажа дополнительного объема выпуска приводит к снижению Р. Насколько? Это зависит от ценовой эластичности спроса. Предположим, эластичность равна 3 (на самом деле -3, но мы можем игнорировать знак «минус»). Это подразумевает, что 1%-ное увеличение выпуска приведет к снижению цены на 1/3%, что означает увеличение общей выручки на 2/3%. Сделав обобщение на основе этого примера, мы можем вычислить предельную выручку по формуле MR = P (1 - 1/е), где е — ценовая эластичность спроса.20 Поскольку MR = МС и конкурентная цена должна быть равной МС, мы можем (с некоторыми перестановками) вывести соотношение монопольной и конкурентной цены, Р/МС, как е/(е - I).21 Таким образом, чем больше эластичность спроса, тем меньше соотношение монопольной и конкурентной цены и тем меньшую монопольную власть будет иметь фирма. (Почему е должно быть больше единицы?) Если бы е было бесконечным, это означало бы, что кривая спроса совершенно горизонтальна (почему

20 Вывод формул этого параграфа см. в работе William М. Landes & Richard A. Posner. Market Power in Antitrust Cases, 94 Harv. L. Rev. 937, 983-986 (1981). 21 Это подразумевает, что МС постоянно (горизонтальная линия).

в этой ситуации е бесконечно?), Р была бы равной МС и фирма не имела бы монопольной власти. Если, как в нашем примере, е = 3, монопольная цена выше конкурентной на 50%; если 2, она будет в два раза превышать конкурентную цену. Эта формула позволяет показать, что монопольная власть: 1) является переменной, а не постоянной; 2) зависит исключительно от эластичности спроса, с которым сталкивается фирма при максимизирующей прибыль цене. Другая формула позволяет нам вывести эту эластичность (назовем ее edf) из эластичности спроса на рынке, частью которого является фирма edm, эластичности предложения других фирм на рынке еs и доли рынка фирмы S: edf = edm/S + еs(1 - S )/S. Если бы фирма имела 100% рынка, то эластичность спроса на ее продукты, конечно, была бы равна эластичности спроса на рынке. Но чем меньше доля рынка фирмы, тем больше эластичность спроса на ее продукт по отношению к эластичности спроса на рынке. Это совершенно интуитивный результат. Возможно, не существует хороших заменителей изделий, в этом случае цена изделия может еще вырасти, пока не возникнет достаточного замещения другими продуктами; поэтому edm может составить лишь 2, т. е. если все производители данного изделия сократят свой выпуск на 2%, цена вырастет лишь на 1%. Но производитель, который продает лишь 10% произведенных на рынке изделий, не может привести к 1%-ному увеличению цены путем сокращения своего объема выпуска на 2%. Он должен сократить выпуск всего рынка на 2%, а это означает, что он должен сократить свой объем выпуска (который составляет лишь десятую часть выпуска на рынке) на 20%. Поэтому edf должно быть равно 20, даже если конкуренты фирмы не ответят на сокращение ее выпуска увеличением их выпуска. Но они, конечно, ответят в зависимости от эластичности предложения (реакции количества предложения на небольшие изменения цены). Предположим, эластичность предложения конкурентов равна единице, т.е. 1%-ное увеличение цены приведет к увеличению их выпуска на 1%. Чем больше их относительная доля рынка ((1 - S)/S), тем больше должно быть влияние увеличения их выпуска на сокращение рыночной цены, если одна из фирм сокращает свой собственный выпуск в стремлении увеличить цену. При допущении, что es = 1 и предполагаемый монополист имеет лишь 10% рынка, легко показать, что при учете реакции предложения edf составит не 20, а 29. Конечно, это подразумевает, что конкурирующие фирмы «принимают цену», т.е. при росте цены они автоматически увеличивают свой выпуск, пока их предельные издержки не сравняются с данной ценой. Если они ограничивают свой выпуск, чтобы увеличить рыночную цену, мы снова возвращаемся к неопределенностям теории олигополии.

10.6. Определение рынка и доли рынка

Как стало ясно в п. 10.5, важными для оценки монопольной власти, или, как ее иногда называют, рыночной власти, являются эластичность спроса на рынке, доля рынка фирмы или фирм, предположительно обладающих монопольной властью, и эластичность предложения других фирм. Но это ставит задачу выяснения эластичностей рыночного спроса и предложения. Хотя и был достигнут некото-рыи прогресс в непосредственном определении этих эластичностей,22 в большинстве антимонопольных процессов продолжают полагаться на чрезвычайно сомнительные признаки, которые суммируются в концепции продуктового и географического рынка. Если продукт не имеет близких заменителей по спросу (т. е. ничто не предоставляет потребителю те же услуги при примерно той же цене) и продавцы других продуктов не могут с легкостью переключиться на изготовление данного продукта, то рыночные эластичности спроса и предложения предполагаются низкими. Из этого можно сделать вывод, что любая фирма с существенной долей продаж данного продукта обладает достаточно большой монопольной властью при условии, что продавцы аналогичного продукта в других географических областях не могут войти на (локальный, региональный или национальный) рынок, если цена на нем выросла незначительно. В данном случае рынок был определен слишком узко и соответствующие эластичности недооценены. В процессе о монополизации производства целлофана Верховный Суд постановил, что рынок целлофана не является монополизированным, поскольку имела место высокая перекрестная эластичность спроса между целлофаном и другими гибкими упаковочными материалами.23 Монополист, как мы знаем, всегда продает на эластичном промежутке своей кривой спроса. Одной из причин, по которым кривые спроса имеют эластичные промежутки, является тот факт, что чем выше цена продукта, тем более привлекательными для потребителя становятся продукты-заменители. Поэтому неудивительно, что

23

существует значительная перекрестная эластичность спроса между монополизированным продуктом и другими продуктами на уровне монопольной цены-выпуска. Высокая перекрестная эластичность спроса на целлофан могла говорить лишь о том, что фирма Дюпон не могла поднять цену целлофана еще выше, не потеряв значительную долю рынка в пользу продуктов-заменителей, и это соответствовало бы предположению о том, что существующая цена — монопольная. Использование судом данных о высокой перекрестной эластичности спроса имело бы больший смысл, если бы ситуация подразумевала повод для объединения производителей целлофана и проблема состояла бы в том, создаст или увеличит это объединение монопольную власть. Если перекрестная эластичность спроса между целлофаном и заменяющими его упаковочными материалами была высокой до объединения, то возникшая фирма имела бы мало возможностей для увеличения цены.24 Так как издержки транспортировки высоки по сравнению с ценностью продукта, не все производители продукта могут отказаться в состоянии конкурировать за одних и тех же потребителей. Иными словами, рынки могут быть географически ограниченными. Тенденцией судов было включать в рынок тех продавцов, которые продают свои продукты одной и той же группе потребителей, и исключать остальных. Это одновременно слишком много и слишком мало. Если рынок монополизирован, монопольная цена привлечет продавцов с удаленных рынков, которые не могли бы покрыть свои транспортные и другие торговые издержки при конкурентной цене (проблема в случае с целлофаном). Если рынок не монополизирован, может существовать группа удаленных продавцов, которые в данный момент не осуществляют поставок на данный рынок, но могли бы начать поставки даже при незначительном росте цены (т. е. есть хорошие заменители в производстве). Возможно, издержки торговли на данном рынке для внешних продавцов будут на 2% выше издержек «внутренних» продавцов в результате транспортных расходов. Это подразумевает, что, если бы в результате монополизации рыночная цена

24 Это не значит, что справедливо обратное утверждение: если бы в нашем гипотетическом случае слияния производителей целлофана перекрестная эластичность спроса между целлофаном и другими упаковочными материалами была низкой, мы не имели бы права делать вывод, что спрос на целлофан неэластичен по цене. Тот факт, что продукт не имеет близких заменителей, не обязательно подразумевает готовность потребителей платить более высокие цены, лишь бы не оставаться без продукта. Чтобы убедиться в том, что спрос на продукт эластичен по цене, достаточно убедиться в наличии у потребителей альтернативных способов использования своих денег, к которым (способам) они обратятся при увеличении относительной цены продукта.

возросла на 2%, внешние продавцы начали бы поставки на данный рынок и цена не смогла бы увеличиваться дальше. Но даже большие транспортные издержки не могут дать «близким» продавцам монопольную власть. Предположим, продавцы, находящиеся на юго-востоке и продающие на северо-востоке, несут дополнительные транспортные издержки, составляющие 6% их общих издержек, но их нетранспортные издержки на 4% ниже издержек северо-восточных продавцов; потенциальная монопольная власть северо-восточных продавцов будет не больше, чем в нашем предыдущем примере. Если удаленные продавцы осуществляют некоторую часть местных продаж по конкурентной цене, как вычислить доли рынка? Предположим, местные продавцы производят и продают 90 из 100 каких-то изделий в Иллинойсе; фирма из Индианы продает остальные 10. Однако фирма из Индианы продает в других местах в два раза больше этих изделий, чем в Иллинойсе; таким образом, ее общий объем выпуска составляет 30. Если предположить, что текущая рыночная цена в Иллинойсе является конкурентной (почему это имеет значение?), какова доля рынка Иллинойса фирмы из Индианы — 10% (10/100) или 25% (30/(30 + 90))? Правильный ответ — 25%. Поскольку фирма из Индианы преодолела барьеры транспортных издержек, с которыми она столкнулась в связи с отдаленностью от потребителей Иллинойса, она могла направить остальную часть своего выпуска в Иллинойс даже при незначительном росте цены — и сделала бы это. Она должна получать в Иллинойсе такую же прибыль, как и в других местах; иначе она должна перенести продажи из Иллинойса в другое место. Если в Иллинойсе происходит увеличение цены, которому не следуют в других местах, она сможет получать больше денег в Иллинойсе, поэтому у нее будет мощный стимул переместить продажи туда. Эта возможность ограничивает монопольную власть фирм Иллинойса и охватывается путем включения общих продаж фирмы из Индианы — а не только ее продаж в Иллинойсе — в общее количество продаж на рынке Иллинойса.25 Доля рынка, если рынок правильно определен, может быть индикатором монопольной власти. Но это мало о чем говорит. Например, мы знаем, что, если эластичность спроса на рынке равна 2 и эластичность предложения равна 0, фирма с долей рынка 50% будет иметь эластичность спроса 4, что позволит ей назначать цену, на 33% превышающую конкурентную, — довольно много. Но если ее доля рынка лишь 20%, она может назначать цену на 11% выше конкурентной. Однако, поскольку более высокая рыночная эластичность спроса или

25 Оцените следующее утверждение: два продукта принадлежат одному рынку тогда и только тогда, когда их цены находятся в тесной прямой (положительной) зависимости. См. George J. Stigler & Robert A. Sherwin. The Extent of the Market, 28 J. Law & Econ. 555 (1985).

предложения может значительно сократить эту величину, трудно основывать какие-либо выводы лишь на доле рынка, даже если пренебречь значительной вероятностью того, что, если фирма выросла до крупных размеров не в результате недавних слияний (почему такая оговорка?), она работает эффективнее конкурентов (почему?) и ее более низкие издержки могут быть важнее социальных издержек, возникающих в результате назначения ею монопольной цены. Действительно, ее монопольная цена может оказаться ниже, чем была бы конкурентная цена (покажите это графически).

10.7. Потенциальная конкуренция

Потенциальная конкуренция стала важной концепцией в антимонопольном законодательстве; точнее, это две концепции: воспринимаемая потенциальная конкуренция и фактическая потенциальная конкуренция. Первая лучше всего отражает саму идею «потенциальной» конкуренции. Фирмы, которые не продают на рынке, но стали бы продавать при повышении рыночной цены, являются потенциальными конкурентами. Фирмы, которые вступят на рынок в будущем, даже если цена не возрастет, — «фактические потенциальные конкуренты» на языке антимонопольного законодательства — лучше называть просто будущими конкурентами. Мы знаем, что чем выше эластичность спроса, с которым сталкивается фирма, тем меньшей рыночной властью она обладает. Мы также знаем, что если увеличение цены вызовет увеличение выпуска другими фирмами, т. е. если эластичность предложения положительна, то эластичность спроса для фирмы будет выше, чем в ином случае. Однако это предполагает, что нет необходимости в отдельной доктрине «потенциальной» конкуренции. Все, что нужно, — это определить рынки достаточно широко, чтобы они включали фирмы, которые, хотя и не продают в настоящее время на рассматриваемом рынке, начали бы продавать при незначительном росте цены. Предположим, алюминиевые и медные провода являются хорошими заменителями друг друга в производстве, поскольку для производства тех и других используются одни и те же машины, но они являются плохими заменителями друг друга в потреблении. Если цена меди возрастает выше конкурентного уровня, производители алюминиевого провода переключатся на производство медного провода; и их способность к переключению примерно соответствует их теперешнему выпуску алюминиевого провода (почему?). Поэтому выпуск рынка алюминиевого провода должен включаться при вычислении рыночной доли сторон при слиянии производителя медного провода и производителя алюминиевого провода. Но в данной ситуации вновь входящий не нуждается в строительстве новых производственных мощностей; а что если он нуждается? Поскольку строительство производственных мощностей занимает некоторое время, угроза входа, создаваемая фирмой, скорее повлияет на долгосрочную, чем на краткосрочную эластичность спроса, с которой сталкиваются фирмы на рынке; и поскольку сговор обычно является краткосрочным явлением (почему?), возможно, устранения подобных угроз недостаточно для гарантии достижения антимонопольных целей, особенно потому, что будет трудно подсчитать доли рынка фирм, которые еще не имеют производственных мощностей. Действительно, довольно трудно выяснить, какие фирмы скорее всего построят производственные мощности, чтобы вступить на рынок, если рыночная цена превысит конкурентный уровень. Кроме того, применение доктрины воспринимаемой потенциальной конкуренции к вновь входящим, которые для вступления на рынок должны построить производственные мощности, подразумевает, что вступающие в сговор фирмы выигрывают от установления цены, сдерживающей вход даже в долгосрочном периоде. Это называется лимитирующим ценообразованием, и совершенно неясно, имеет ли данное понятие экономический смысл.26 (Если нет, то стремление сохранить потенциальных конкурентов для поощрения лимитирующего ценообразования также не имеет смысла.) Поскольку долгосрочные издержки вновь входящего, скорее всего, будут не выше издержек уже присутствующих на рынке фирм, лимитирующее ценообразование подразумевает ценообразование на уровне, близком к предельным издержкам, — сомнительная политика с точки зрения максимизации прибыли, особенно в силу того, что сговор, весьма вероятно, разрушится под собственным весом в довольно короткое время. Максимизирующая прибыль стратегия участников сговора, скорее всего (хотя и не обязательно), будет состоять в ценообразовании на основе (более высокой) краткосрочной эластичности спроса, а стало быть, в игнорировании каких-либо потенциальных конкурентов, которые не могут в силу отсутствия у них возможностей по изготовлению соответствующего продукта вступить на рынок мгновенно. Это оставляет возможность появления будущих конкурентов, вход которых может снизить цену в долгосрочном периоде, даже если осознание их потенциального входа не оказало влияния в краткосрочном периоде. Но если маловероятно, что сговор будет существовать за пределами краткосрочного периода, зачем беспокоиться об устранении будущего конкурента путем слияния? В качестве профилактики будущих картелей? Но поскольку будущие конкурентные выгоды менее ценны, чем текущие, в результате дисконтирования к теперешней ценности, насколько вероятно, что они будут важнее каких-либо экономии издержек (которые будут реализованы быстрее), порожденных слиянием?

26 Но см. Margaret A. Peteraf & Randal Reed. Pricing and Performance in Monopoly Airline Markets, 37 J. Law & Econ. 193 (1994).

10.8. Хищничество

До сих пор мы подчеркивали приобретение монопольной власти с помощью объединения или других форм кооперации между конкурентами. Важен вопрос о том, может ли подобная власть быть приобретена и увеличена усилиями одной фирмы. Мы можем оставить в стороне ситуацию, в которой фирма приобретает монополию или крупную долю рынка за счет более высокой эффективности или государственной лицензии, и сосредоточить свое внимание на тактике, которая предположительно вредит конкурентному процессу. Одним из видов такой тактики является хищническая ценовая дискриминация: фирма продает по цене ниже издержек на некоторых рынках; после вытеснения конкурентов она устанавливает монопольную цену.27 Менее жесткий вид — фирма продает по цене ниже издержек, чтобы наказать снизившего цену или сдержать новый вход на рынок. Доказанные случаи хищнической ценовой дискриминации были редки даже до того, как данная практика стала незаконной. Данная практика является очень дорогостоящей для «хищника». Он приносит существенные убытки в настоящем ради выгод, которые не только отсрочены, но и могут оказаться временными, потому что, как только существующие конкуренты будут вытеснены с рынка и на нем будет установлена монопольная цена, новые конкуренты будут привлечены на рынок этой ценой; возможно, придется повторять тактику. Заметим, что чем больше размеры монополиста по сравнению с вновь входящим, тем более дорогостоящими будут продажи по цене ниже издержек для монополиста по сравнению с вновь входящим, поскольку монополисту, вероятно, придется снизить цену всего своего объема выпуска (почему только «вероятно»?). Если бы только угрозы хищнической ценовой дискриминации было достаточно для того, чтобы «построить» конкурентов, она употреблялась бы часто, так как угроза стоит недорого (за исключением издержек правового наказания). Но чтобы быть эффективной, угроза должна быть убедительной. Угроза продажи по цене ниже издержек обычно не будет убедительной. Жертва угрозы будет знать, что угрожающего будут сдерживать от выполнения угрозы его собственные

27 Если потребители понесут ущерб в долгосрочном периоде, почему они содействуют «хищнику», покупая у него, когда он продает по цене ниже издержек?

интересы, поскольку продавать по цене ниже издержек — дело весьма дорогостоящее. Однако угроза может оказаться убедительной, если угрожающий имеет монопольное положение на нескольких различных рынках, тогда как каждый из его конкурентов продает лишь на одном из этих рынков. Монополист может оказаться в состоянии убедить каждого конкурента в том, что он выполнит свою угрозу продажи по цене ниже издержек на некоторых рынках, чтобы сделать свои угрозы на других рынках более достоверными, или он сможет сдержать новый вход путем назначения цены ниже издержек при первой попытке входа фирмы на рынок в надежде удержать от дальнейшего входа. Издержки одного или двух эпизодов продаж по цене ниже издержек могут быть небольшими по сравнению с выгодами, которые монополист извлекает из установления доверия к своим угрозам.28 Однако далеко не очевидно, что немногочисленные случаи продажи по цене ниже издержек сделают убедительной угрозу монополиста продолжать это делать при дальнейших посягательствах на его власть. Он может блефовать — на самом деле из нашего обсуждения следует, что он действительно блефует: он назначает цену ниже издержек только один или два раза, так как полагает, что этого будет достаточно, а не потому, что он имеет непоколебимое намерение встречать каждого вновь входящего или снижающего цену конкурента своей ценой ниже издержек. Если монополист смог создать себе репутацию непримиримым, иррациональным гневом на всякого, посмевшего вступить на рынок, где он является единственным продавцом, или продавать по более низкой цене (вид репутации, которую человек чести создает себе в обществе, основанном на мести (см. п. 8.3)), то его угроза репрессий против входящего путем продажи по цене ниже издержек независимо от того, сколько денег он потеряет при этом, не будет блефом и ему не надо будет ее выполнять. Но именно потому, что репутация человека, готового мстить за нарушение его воспринимаемых прав независимо от соотношения издержек и выгод, является выгодной — все выгоды и никаких издержек, — человеку, желающему приобрести такую репутацию, трудно убедить всех остальных в том, что он не является рациональным человеком, симулирующим иррациональность. Если он рационален, его угроза ценообразования ниже издержек не может быть убедительной по причинам, изложенным в п. 1.4, в котором при ознакомлении читателя с теорией игр рассматривалось ценообразование ниже издержек как стратегия сдерживания входа. Мы видели, что при конечном числе потенциальных входящих угроза монополиста продавать по цене ниже издержек, чтобы сдержать первого из них, неубедительна, по крайней мере при условии рациональности и полноты информации. Эти оговорки важны (как и допущение о том, что входящие могут входить только последовательно). Особенно критична информация о рациональности монополиста. Если его рациональность неопределенна, его угроза может оказаться убедительной, даже если он на самом деле рационален. Более того, при наличии этой неопределенности он может выполнить угрозу, даже если он рационален (можете ли вы сказать, почему?).29 Таким образом, хищническое ценообразование может быть рациональной стратегией, если по крайней мере некоторые крупные продавцы (почему крупные?) иррациональны и неизвестно, какие именно. Насколько велика вероятность, что это условие будет удовлетворено? Другой способ сделать угрозу убедительной и тем самым представить объяснение, которое мы только что видели, — это настрой (precommit).30 "Doomsday Machine" в фильме Dr. Strangelove является классическим случаем такого настроя. В случае мщения именно эмоции настраивают жертву оскорбления отомстить во что бы то ни стало. Может ли монополист убедить в своем хищническом поведении по отношению к последнему входящему на рынок, если наймет одержимого местью менеджера? Можете ли вы объяснить, почему, для того чтобы эта стратегия могла сработать, фирма должна обязаться дать менеджеру не золотой, а платиновый парашют — астрономическое выходное пособие — в случае увольнения?31 Более вероятной стратегией настраивания является строительство большего количества производственных мощностей, чем необходимо монополисту для удовлетворения текущего и ожидаемого будущего спроса. Тогда, если новая фирма входит на рынок, монополист, имея избыточные мощности, сможет увеличить выпуск с очень низкими издержками, что позволит ему назначить более низкую цену, чем у вошедшего, не делая ее ниже своих собственных предельных издержек.32 Зная о том, что монополист может прореагировать на новый вход этим относительно безболезненным для себя способом, потенциальные входящие могут воздержаться. Конечно, данная стратегия не лишена издержек для монополиста, так как он должен платить за

30 Классическое обсуждение роли настроя в теории игр см. в работе Thomas С. Schelling. An Essay on Bargaining, 46 Am. Econ. Rev. 281 (1956). 31 Эмпирические сведения о том, что якобы хищнически ведущие себя фирмы не принимают стратегию убеждения, которую они должны практиковать с точки зрения моделей хищнического ценообразования в теории игр, см. в работе John R.Lott, Jr. & Tim C.Opler. Testing Whether Predatory Commitments Are Credible, 69 J. Bus. 339 (1996). 32 Предельные издержки имеют тенденцию быть низкими, если выпуск может быть увеличен без строительства новых мощностей.

создание и поддержание мощностей, которые он, возможно, и не будет использовать. Хотя можно представить себе случаи, в которых хищническое ценообразование является рациональной стратегией, теперь должно быть ясно, почему доказанные случаи данной практики редки. Однако если предположить, что попытки хищнического ценообразования иногда могут предприниматься и должны быть запрещены (следует ли второе утверждение из первого?), как мы можем операционализировать концепцию продаж по цене ниже издержек? Если фирма работает на полную мощность и продает по конкурентной цене (т. е. Р = МС), то, как ни удивительно, любое снижение цены сделает ее ниже издержек. Сказать, что фирма работает на полную мощность, равносильно тому, что она работает на промежутке растущих предельных издержек — иначе она смогла бы продавать больше по конкурентной цене. Таким образом, если она увеличивает выпуск, что она должна сделать, чтобы «перехватить» продажи у жертвы своих хищнических замыслов, ее предельные издержки возрастают, тогда как цена — предполагается, что она была не выше предельных издержек, — должна снижаться. Тем не менее правило, согласно которому любое снижение цены считалось бы хищническим, выглядит довольно нелепо! (Зачем конкурентная фирма может снижать цену?) Допустим, предполагаемый хищник уже имеет некоторую монопольную власть и потому продает по цене, превышающей его предельные издержки, а не равной им, и решает снизить цену. Поскольку он не снижает свою цену ниже своих предельных издержек при новом, большем объеме выпуска, вызванном снижением цены, он не продает по цене ниже издержек в каком-либо смысле, имеющем отношение к конкуренции, поскольку снижение им цены не могло вывести из бизнеса никого, кроме менее эффективного конкурента, т. е. конкурента с более высокими предельными издержками. Проблема, затрудняющая применение этого наблюдения в качестве основы для правовых норм, состоит в том, что предельные издержки не являются величиной, фигурирующей в бухгалтерских отчетах фирмы или легко выводимой из имеющихся там величин (это обстоятельство отмечалось при обсуждении контрактных убытков в п. 4.8). Хотя предельные издержки являются функцией скорее переменных, чем постоянных издержек — постоянные издержки по определению не зависят от изменений объема выпуска, — предельные издержки и переменные издержки не являются синонимами. Предположим, труд, материалы и другие переменные издержки производства 100 изделий составляют 100 долл. и составили бы 99 долл. при производстве 99 единиц, так что предельные издержки фирмы при производстве 100 единиц равны 1 долл. Но предположим также, что, если выпуск увеличен до 101 единиц (это превышает существующие мощности фирмы), ее общие переменные издержки производства всего объема выпуска подскочат до 110 долл. Ее средние переменные издержки тогда будут 1.09 долл. (110 долл. / 101). Но ее предельные издержки будут 10 долл. Если она снизила цену с 3 долл. до 2 долл., чтобы создать спрос на больший объем выпуска, она применила хищническое ценообразование, хотя это будет трудно доказать, так как суду будет трудно вычислить предельные издержки фирмы. Выдвигались предложения использовать вместо них средние переменные издержки,33 но в нашем примере, как мы видели, эти издержки составляют лишь 1.09 долл. Их использование в качестве мерила предельных издержек (которые составляют 10 долл.) приведет к неправильному выводу, что снижение цены (до 2 долл.) не было хищническим, поскольку 2 долл. > 1.09 долл. Рисунок 10.3 является схематическим представлением этой проблемы. В данном случае фирма является конкурентной, но хочет стать монополистом. Она сталкивается с возрастающей кривой предельных издержек, что подразумевает определенный предел эффективного размера фирмы. Фирма снижает цену до р' и увеличивает выпуск до q' (что определяет q'?). В этой точке ее предельные издержки превышают цену. Но ее средние переменные издержки, которые возрастают медленнее предельных издержек (поскольку более высокие издержки производства последней единицы усредняются с более низкими издержками производства предыдущих единиц), ниже цены, что создает вводящее в заблуждение впечатление, что фирма не ведет себя хищнически. Другая проблема состоит в том, что вычисление переменных издержек, а значит, и предельных весьма чувствительно к периоду времени. В очень коротком периоде большинство издержек постоянны; в очень длительном периоде практически все (исключением могут быть издержки создания корпорации) переменны. Например, рента является постоянными издержками в краткосрочном периоде, но переменными в долгосрочном. Если потребности фирмы в рабочем пространстве изменяются, она будет платить другую ренту после окончания срока текущего договора аренды. То же самое можно сказать о страховке, жаловании управляющих, пенсиях, налогах на имущество, амортизации, рекламных расходах и многих других видах издержек. В принципе, периодом, в котором следует определять, какие издержки переменны, а какие

33 Phillip Areeda & Donald F.Turner. Predatory Pricing and Related Practices Under Section 2 of the

постоянны, должен быть период предполагаемого хищнического ценообразования. Если снижение цены длится месяц, то соответствующими переменными издержками являются те, которые изменяются в течение месяца, например почасовая оплата труда, используемого при изготовлении продукта, и затраты на потребленное при этом сырье. Чем дольше период снижения цены, тем большая доля издержек фирмы будет переменной. Если бы фирме было дозволено назначать цену на уровне краткосрочных переменных издержек, она смогла бы вытеснить с рынка более эффективную фирму просто потому, что долгосрочные переменные издержки этой фирмы — издержки, которые она должна нести, чтобы остаться в бизнесе, — намного больше краткосрочных переменных издержек даже менее эффективной фирмы. В нашем примере средние долгосрочные переменные издержки фирмы-хищника могут быть не 1.09 долл., а 2.20 долл. Однако предположим, что ее долгосрочные предельные издержки намного ниже 10 долл. и лишь немного выше 2.20 долл.34 Чтобы завершить симметрию, отметим, что в долгосрочном периоде — соответствующем периоде существования предполагаемой хищнической цены — средние переменные издержки сливаются со средними

34 Почему? И почему долгосрочные предельные издержки всегда ниже краткосрочных предельных издержек при увеличении объема выпуска фирмы?

общими издержками (постоянные плюс переменные издержки, поделенные на объем выпуска фирмы). (Почему?) Это обсуждение показывает, что средние переменные издержки являются довольно хорошим показателем предельных издержек в долгосрочном периоде (с оговорками, обсуждаемыми в главе 12). Но будет ли для фирмы иметь смысл применять хищническое ценообразование в течение длительного периода? В конце концов это должно удлинить период «возмещения расходов», когда хищник, уничтожив жертву, поднимает цену до монопольного уровня. Монопольная прибыль, полученная в этом периоде, должна быть дисконтирована к приведенной ценности при определении того, является ли продажа по цене ниже издержек (текущих издержек) выгодной. Есть еще одна сложность. Предположим, фирма производит много различных продуктов и некоторые исходные ресурсы — время управляющих, например, — одинаковы для различных продуктов. Если фирма снижает цену лишь одного продукта, как следует трактовать жалованье управляющих в краткосрочном и долгосрочном периодах при выявлении хищнического характера снижения цены? Этот вопрос иллюстрирует сложность проблем учета, которые возникают в процессах о хищническом ценообразовании. Бухгалтеры, заинтересованные, как им и полагается, минимизацией свободы действий управляющих при характеристике расходов, не всегда отражают экономическую реальность в своих методах. Рассмотрим случай рекламы. Бухгалтеры требуют, чтобы расходы на рекламу трактовались как текущие расходы. Но поскольку влияние рекламы часто длится более года, они в действительности являются капитальными расходами и должны подвергаться амортизации на протяжении срока «действия». В каком случае в деле о хищническом ценообразовании имеет значение, считались ли расходы на рекламу текущими или они капитализировались и амортизировались? Еще одна сложность состоит в том, что правовым стандартом, основанным на предельных или средних переменных издержках, можно манипулировать, поскольку в определенных пределах фирма может заменять переменные издержки постоянными. Предположим, у нее есть выбор между капиталоемким и трудоемким производством. Первое будет характеризоваться более высокими постоянными издержками, второе — более высокими переменными издержками, поскольку легче изменять количество труда в соответствии со спросом на продукт фирмы, чем количество капитала. Поэтому первый путь даст фирме большую гибкость в ценообразовании при правовом стандарте, приравнивающем хищническое ценообразование к продаже по цене ниже предельных или средних переменных издержек. Таким образом, правовой стандарт может исказить инвестиционные решения фирмы — в данном примере путем побуждения ее к принятию хищнической стратегии убеждения!

10.9. Демпинг и вопрос о свободной торговле