|

|

|

|

100 Hot Books ЗАКОН ГУДХАРТА

(Goodhart’s law) — утверждение, что попытки центрального банка регулировать уровень кредитования клиентов коммерческими банками через введение контроля над определёнными видами кредитов могут быть обойдены банками, которые находят альтернативные методы кредитования, не подпадающие под регулирование. См. кредитно-денежная политика, финансовая инновация. КРЕДИТНО-ДЕНЕЖНАЯ ПОЛИТИКА

(monetary policy) — инструмент макроэкономической политики, включающий в себя регулирование предложения денег, кредита и процентных ставок с целью контроля над совокупными расходами в экономике (см. управление спросом). Руководящие денежно-кредитные учреждения (в Великобритании главным образом банк Англии) способны предпринимать меры для регулирования предложения денег, в особенности той его части, которая используется для поддержания финансового кредита, включая операции на открытом рынке с государственными облигациями и казначейскими векселями, специальные депозиты и директивы (см. центральный банк). Операции на открытом рынке направлены на поддержание ликвидности банковской системы и включают в себя продажу или покупку облигаций и казначейских векселей. Это изменяет сумму банковских депозитов коммерческих банков, а следовательно, и их способность предоставлять займы и овердрафты потребителям. Например, если Центральный банк стремится сократить предложение денег, он может продавать долгосрочные облигации широким слоям населения. Покупатели платят за эти облигации, уменьшая свои банковские депозиты — важную составную часть предложения денег, что, в свою очередь, заставляет банки снизить объём предоставления займов (см. создание банковских депозитов). Специальный депозит — установленное Центральным банком требование к банкам помещать определённую часть своих средств на депозит в банк Англии, где они «замораживаются», т. е. не могут использоваться банками для предоставления клиентам займов и овердрафтов, что также сокращает предложение денег. Директива — требование Банка Англии к коммерческим банкам, обязывающее последние ограничить предоставляемые займы установленными суммами или сократить выдачу займов для частных целей (например, для покупки автомобиля). Центральный банк может также для ограничения совокупных расходов использовать кредит в рассрочку при регулировании объёма кредитования финансовых палат. Центральный банк может, например, уменьшить стимул потенциальных заёмщиков к использованию возможностей рассрочки, повышая сумму требуемого первоначального взноса и сокращая срок ссуды; первое условие заставляет заёмщика искать большее количество наличности, а второе повышает фактическую величину процентных платежей.

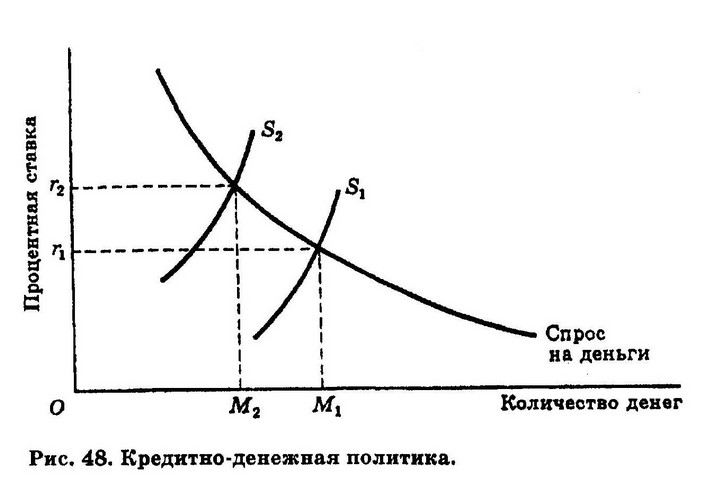

Центральный банк может повлиять на ставки процента по широким категориям кредитов. Для уменьшения предложения денег по сравнению со спросом на них Центральный банк может поднять цену денег, т. е. ставку процента, и тем самым сократить общий объём заимствований. Например, если Центральный банк желает поднять ставку процента, скажем, с Or1 до Оr2 (рис. 48), он может сделать это, сократив предложение денег с ОМ1 до ОМ2. При данной кривой спроса на деньги это повлечёт за собой требуемый рост процентных ставок. На практике применение денежной политики сопряжено с трудностями. Одна из проблем заключается в том, что нет единственно надёжного определения предложения денег (более подробно см. предложение денег), поэтому любая попытка конкретизировать предложение денег оказывается неуспешной из-за включения других видов активов. Краткая иллюстрация: если Центральный банк избирает М3 (главным образом наличные деньги + банковские депозиты) в качестве объекта контроля с использованием вышеупомянутых инструментов, то это может оказаться недостаточным для сокращения совокупных расходов. Хозяйственные субъекты могут просто переключиться на деньги типа М4, используя депозиты в строительных обществах для финансирования текущих покупок. Вдобавок «открытость» национальных экономик к притоку и оттоку иностранных валют делает сложным для государства осуществление внутренней денежной политики без учёта между народных последствий этой политики. Например, страна, которая проводит политику внутреннего сокращения кредитов, ведущую к росту процентных ставок, должна стимулировать приток иностранных валют, что поднимает валютный курс валюты этой страны. Большую часть периода с 1945 г. денежная политика использовалась как метод стабилизации в краткосрочном периоде, |но в основном на втором месте после фискальной политики. Однако в связи с недавним ростом популярности монетаристских идей контроль над предложением денег в длительном периоде занял центральное место в арсенале средств экономической политики. См. экономическая политика, график спроса на деньги, связь предложения денег и расходов, монетаризм, количественная теория денег, среднесрочная финансовая стратегия, финансовая инновация, денежное приспособление. ДЕНЕЖНОЕ ПРИСПОСОБЛЕНИЕ

(monetary accomodation) — использование денежной политики для приспособления к внезапным изменениям предложения в экономике. Примером может служить увеличение номинального предложения денег для компенсации дефляционного импульса, вызванного резким увеличением цен на нефть, или других затрат. При отсутствии денежного приспособления инфляция затрат, связанная с повышением цен на нефть, сократит реальное предложение денег, подняв ставки процента, и приведет к спаду совокупного спроса. Для устранения этих тенденций к спаду государству необходимо ускорить рост денежной массы, чтобы возместить потерю покупательной способности в экономике.

КРЕДИТНОЕ СЖАТИЕ

(credit squeeze) — любое действие, предпринимаемое руководящими денежно-кредитными учреждениями для уменьшения суммы кредитов, выдаваемых коммерческими банками, финансовыми палатами и т. д. Эти меры формируют ту часть кредитно-денежной политики правительства, которая направлена на снижение совокупного спроса путём затруднения получения кредитов и повышения процентных ставок.

ПОЛИТИКА ДЕШЁВЫХ ДЕНЕГ

(cheap money) — государственная политика, в соответствии с которой центральный банк уполномочен покупать государственные облигации на открытом рынке с целью увеличения предложения денег (см. кредитно-денежная политика). Увеличение денежной массы приводит к снижению процентных ставок, которое стимулирует инвестиции, поскольку неприбыльные ранее инвестиции становятся прибыльными ввиду удешевления кредита (см. предельная эффективность капитала/инвестиций). Политика дешёвых денег через связь предложения денег и расходов приводит к увеличению совокупного спроса. Ср. политика дорогих денег. См. ловушка ликвидности.

ПОЛИТИКА ДОРОГИХ ДЕНЕГ

(tight money or dear money) — правительственная политика, в ходе которой центральный банк наделяется полномочиями продавать правительственные облигации на открытом рынке, чтобы уменьшить предложение денег (см. кредитно-денежная политика). Уменьшение предложения денег приводит к увеличению ставок процента, что отбивает охоту делать инвестиции, так как ранее прибыльные инвестиции становятся неприбыльными благодаря увеличившейся стоимости заёмных денег (см. предельная эффективность капитала/инвестиций). Политика дорогих денег вследствие связи предложения денег и расходов сокращает совокупный спрос.

СРЕДНЕСРОЧНАЯ ФИНАНСОВАЯ СТРАТЕГИЯ

(medium-term financial strategy) — финансовая политика, которая устанавливает планируемый диапазон роста предложения денег и планируемые объёмы потребностей государственного сектора в займах, выраженные в процентах от валового внутреннего продукта. В Великобритании среднесрочная финансовая стратегия впервые была введена в 1980 г. и рассчитывалась на пятилетний период, но затем была пересмотрена и распределена по годовым интервалам в соответствии с задачами текущего планирования в экономике. Цель среднесрочной финансовой стратегии заключалась в том, чтобы заложить прочный фундамент для осуществления государственной кредитно-денежной политики, облегчить контроль над государственными расходами и повлиять на ожидания населения относительно будущих темпов инфляции. См. также макроэкономическая политика, связь предложения денег и расходов, монетаризм. МАКРОЭКОНОМИЧЕСКАЯ ПОЛИТИКА

(macroeconomic policy) — установление правительством общих целей экономики в целом и применение управляющих инструментов для достижения этих целей. Макроэкономические цели включают полную занятость, предотвращение инфляции, экономический рост, равновесие платёжного баланса. Основными инструментами регулирования экономики являются фискальная политика и кредитно-денежная политика. См. также управление спросом, политика цен и доходов, модель внутреннего внешнего равновесия, фиксированные целевые показатели, оптимизация, деловой цикл, равновесный уровень национального дохода, дефляционный разрыв, инфляционный разрыв, среднесрочная финансовая стратегия, экономическая политика, микроэкономическая политика. ПОЛИТИКА ЦЕН И ДОХОДОВ

(prices and incomes policy) — политика, связанная с контролем инфляции с помощью прямых попыток ликвидировать или уменьшить инфляционную спираль роста цен и ставок заработной платы, в отличие от дефляционных фискальной политики и кредитно-денежной политики, которые действуют косвенными методами для достижения тех же целей. Логическое обоснование политики цен и доходов состоит в том, что в то время как дефляционные фискальная политика и кредитно-денежная политика могут контролировать инфляцию лишь путём увеличения уровня безработицы, политика цен и доходов, если строго ей следовать, может контролировать инфляцию и поддерживать высокий уровень занятости. Политика цен и доходов может применяться на добровольной или принудительной основе. В первом случае государство призывает фирмы не завышать чрезмерно цены, а профсоюзы — умерить свои требования о повышении заработной платы. Однако ввиду большой неопределённости таких призывов заинтересованные круги обычно быстро справляются с ними. Политика, установленная законом, имеет больше шансов на успех, особенно если она предусматривает серьёзные наказания для тех, кто не выполняет предписанные правила. Типичные элементы узаконенной политики: (а) исходное краткосрочное (6 месяцев — 1 год) замораживание роста цен, заработных плат, дивидендов и т. д.; (б) последующий период (обычно «фазирований» для постепенного ослабления контроля), в котором (а) устанавливаются «нормы» разрешенного роста цен и заработных плат, скажем 3% в год, или (в) (в особых случаях) устанавливаются схемы связи разрешенных увеличений заработных плат и цен с ростом, например, непоглощаемых затрат (в случае роста цен) и с увеличением производительности (в случае роста заработных плат). Последний способ требует учреждения регулирующих организаций (таких как Национальный совет по ценам и доходам, Комиссия по ценам, Комитет по оплате труда, которые действовали в Великобритании) для того, чтобы гарантировать выполнение установленных норм увеличения цен и заработных плат. Сторонники политики цен и доходов рассматривают её как успешный способ смягчения инфляционных ожиданий и тем самым — устранения опасности увеличения темпов инфляции. Однако необходимо учитывать, что такая политика вмешивается во взаимодействие рыночных сил и, следовательно, может привести к искажениям на рынках благ и факторов. См. макроэкономическая политика. МОДЕЛЬ ВНУТРЕННЕГО—ВНЕШНЕГО РАВНОВЕСИЯ

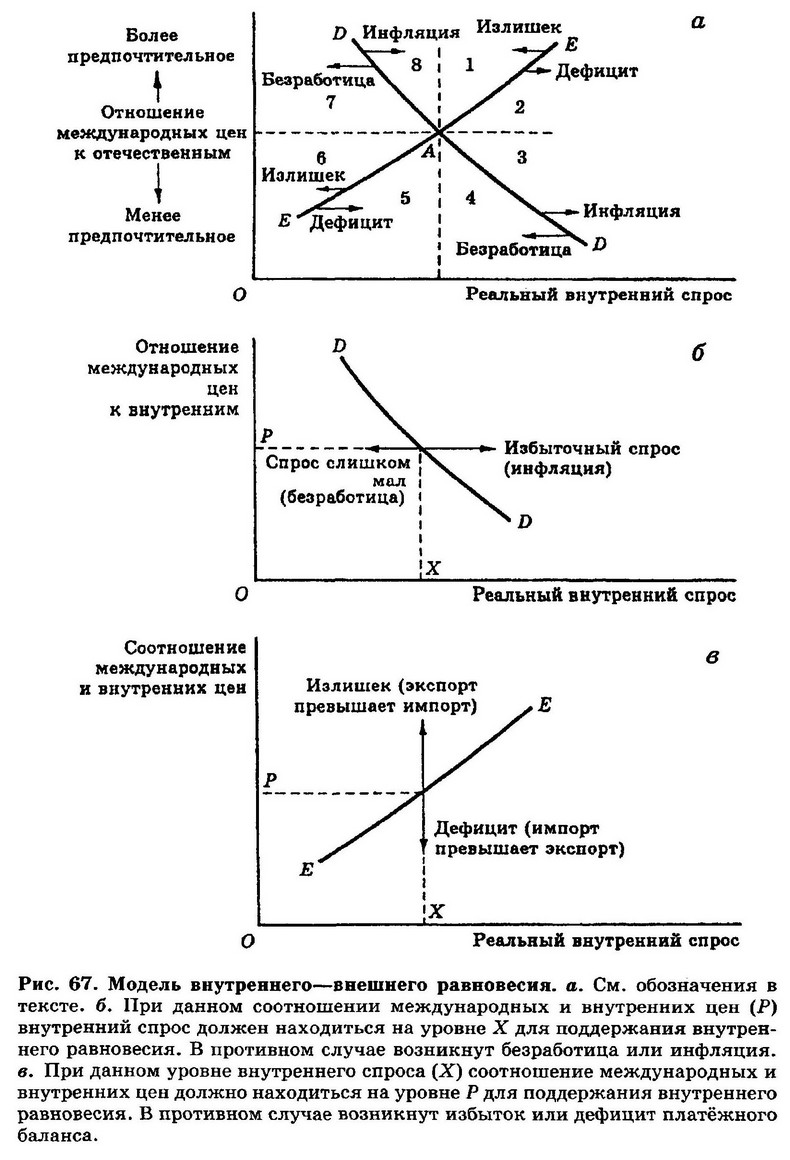

(internal—external balance model) — теоретическое построение, в котором объединяются достижение макроэкономической политикой целей полной занятости и стабильности цен (внутреннее равновесие) и равновесия платёжного баланса (внешнее равновесие). Краткая иллюстрация модели показана на рис. 67. Вертикальная ось отображает отношение внешних цен к внутренним ценам, т. е. индекс конкурентоспособности страны на иностранных рынках: чем он выше, тем больше объём экспорта и меньше объём импорта. Горизонтальная ось отображает реальный внутренний спрос. Две кривые, изображённые на рисунке, представляют соответственно внешнее равновесие (ЕЕ) и внутреннее равновесие (DD). Кривая ЕЕ имеет положительный наклон. Это означает, что чем более неблагоприятным становится отношение внешних цен к внутренним, тем ниже уровень внутреннего реального спроса, необходимый для поддержания равновесия платёжного баланса. Область слева от кривой представляет избыток платёжного баланса, а область справа — дефицит платёжного баланса. Кривая DD имеет отрицательный наклон. Это означает, что чем более неблагоприятным становится отношение международных цен к внутренним, тем более высокий уровень реального спроса, необходим для поддержания полной занятости. Область справа от кривой отражает инфляцию, а область слева — безработицу.

Точка пересечения кривых ЕЕ и DD (точка А) соответствует состоянию общего равновесия. Все другие точки представляют состояние неравновесия. Однако только в немногих из этих точек (состояний) неравновесия страна может достичь целей внешнего и внутреннего равновесия, используя только один тип экономической политики. Точнее, только в точках, размещающихся на горизонтальной и вертикальной пунктирных линиях, проведённых через точку пересечения. В ситуации, отображённой горизонтальной линией справа от точки А, например, соотношение международных и внутренних цен совместимо с состоянием общего равновесия, но слишком высокий внутренний спрос приводит к инфляции и дефициту платёжного баланса, дефляция спроса сама по себе достаточна для достижения обеих целей. В ситуации, изображённой вертикальной линией ниже точки А, внутренний спрос совместим с состоянием равновесия, но внутренние цены неконкурентоспособны, что выражается в дефиците платёжного баланса и безработице. Поэтому девальвация 2 сама по себе достаточна для достижения этих целей. Однако оба эти случая особые. Во всех других ситуациях внутренний спрос и отношение международных цен к внутренним не совместимы с состоянием общего равновесия. В результате обе цели экономической политики находятся в противоречии между собой, и отдельные типы экономической политики должны быть скомбинированы, чтобы быть эффективными. В зонах 1 и 2, например, необходимы различные комбинации дефляции спроса и ревальвации валюты. В зонах 3 и 4 необходимы различные комбинации дефляции спроса и девальвации валюты. В зонах 5 и 6 необходимы различные комбинации рефляции спроса и девальвации валюты, в зонах 7 и 8 необходимы различные комбинации рефляции спроса и ревальвации валюты.

КРЕДИТНЫЙ КОНТРОЛЬ

(credit controls) 1. Регулирование процесса заимствования из финансовой системы, являющееся частью кредитно-денежной политики. Общим средством ограничения кредитной экспансии являются операции на открытом рынке. Более избирательная форма контроля — регулирование потребительского кредита в рассрочку (покупок в рассрочку). Эта мера состоит в том, что покупка определённых товаров находится под контролем руководящих денежно-кредитных учреждений, которые устанавливают максимальный размер аванса и максимальный период погашения кредита. 2. Контроль, осуществляемый фирмой над её коммерческими дебиторами для того, чтобы клиенты возвращали свои долги в срок и чтобы минимизировать риск появления безнадёжных долгов. Цель кредитного контроля — минимизация денежных средств, которые «омертвляются» в виде дебиторской задолженности, и, как следствие, повышение прибыльности и ликвидности. См. факторинг, оборотный капитал. БЕЗНАДЕЖНЫЙ ДОЛГ

(bad debt) — бухгалтерский термин, обозначающий деньги, отданные в долг, которые вряд ли будут возвращены, поскольку, например, должник обанкротился (см. несостоятельность). Такие безнадежные долги списываются за счёт прибылей операционного периода. См. кредитный контроль.

Можно искать термины и их толкования на всех сайтах Экономической школы:

Координация материалов. Экономическая школа Контакты

Институт "Экономическая школа" Национального исследовательского университета - Высшей школы экономики Директор Иванов Михаил Алексеевич; E-mail: seihse@mail.ru ; sei-spb@hse.ruИздательство Руководитель Бабич Владимир Валентинович; E-mail: publishseihse@mail.ru Лаборатория Интернет-проектов Руководитель Сторчевой Максим Анатольевич; E-mail: storch@mail.ru Системный администратор Григорьев Сергей Алексеевич; E-mail: _sag_@mail.ru |