|

|

|

|

100 Hot Books КОНЕЧНЫЙ ДОХОД

(final income) — доход домашнего хозяйства (или отдельного лица) за вычетом подоходного налога и других налогов плюс поступления в виде трансфертных платежей (выплаты социального страхования и т. п.). Ср. первоначальный доход. См. принцип перераспределения дохода в налогообложении. ПЕРВОНАЧАЛЬНЫЙ ДОХОД

(original income) — доход, полученный домашним хозяйством (частным лицом) до выплаты им подоходного налога и других налогов, а также получения различных трансфертных платежей (пособий по социальному обеспечению и т. д.). Ср. конечный доход. См. личное распределение дохода, принцип перераспределения дохода в налогообложении. ТРАНСФЕРТНЫЕ ПЛАТЕЖИ

(transfer payments) — расходы государства, в обмен на которые оно не получает никаких товаров и услуг. Главным образом такие платежи предполагают перераспределение дохода от одной группы лиц (налогоплательщиков) к другой группе лиц в форме социальных выплат, например пособий по безработице, социального обеспечения, пенсий по старости и т. д. Так как трансфертные платежи осуществляются не в обмен на товары и услуги (т. е. ничего не добавляют к общему выпуску), они не учитываются при исчислении национального дохода, который численно равен национальному продукту. См. также государственные расходы, государство благосостояния, коэффициент нагрузки.

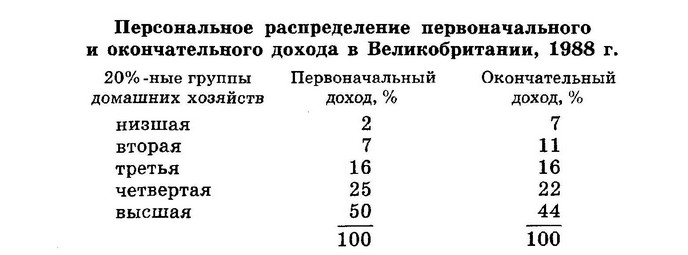

ПРИНЦИП ПЕРЕРАСПРЕДЕЛЕНИЯ ДОХОДА В НАЛОГООБЛОЖЕНИИ (redistribution-of-income principle of taxation) — принцип, согласно которому систему налогообложения вместе с осуществлением программ государственного благосостояния следует использовать для улучшения положения более бедных домашних хозяйств за счёт более богатых. Ниже показано перераспределение в результате налогообложения и государственных расходов. Так, беднейшие 20% населения вначале получают всего 2% общего дохода, но после налогообложения и государственных выплат они получают 7% общего конечного дохода.

Примечание. Окончательный доход равен первоначальному доходу за вычетом налогов, плюс государственные расходы на образование, здравоохранение, выплаты по социальному обеспечению. (Источник: Social Trends, 1992) См. также прогрессивное налогообложение, принцип налогообложения по платёжеспособности. ПРИНЦИП НАЛОГООБЛОЖЕНИЯ ПО ПЛАТЁЖЕСПОСОБНОСТИ

(ability-to-pay principle of taxation) — принцип, согласно которому налогообложение должно основываться на финансовом положении индивида. Таким образом, лица с высоким доходом должны платить большие суммы в виде налогов, чем люди с низкими доходами. Принцип платёжеспособности принят большинством стран в качестве базы их налоговых систем (см. прогрессивное налогообложение). В отличие от принципа налогообложения по получению выгод подход с точки зрения платёжеспособности отвечает стремлению большинства правительств перераспределять доход от лиц с высоким уровнем доходов к лицам с низким уровнем. См. принцип перераспредения дохода в налогообложении.

ПРИНЦИП НАЛОГООБЛОЖЕНИЯ ПО ПОЛУЧЕНИЮ ВЫГОД

(benefits-received principle of taxation) — принцип, согласно которому те, кто получает наибольшую выгоду от предоставляемых государством товаров и услуг, должны платить налог, чтобы финансировать их производство. Проблема заключается (помимо очевидных трудностей подсчёта того, кто и сколько выгоды получает, в особенности если рассматриваются такие вещи, как национальная оборона, пожарная охрана и т. д.) в том, что этот принцип нельзя примирить с более широкими обязанностями, принятыми на себя государством в предоставлении социальных услуг и пособий, т. е. нет никакого смысла облагать налогом безработного с тем, чтобы иметь возможность выплачивать ему пособие по безработице. См. принцип налогообложения по платёжеспособности, принцип перераспределения дохода в налогообложении. ПРОГРЕССИВНОЕ НАЛОГООБЛОЖЕНИЕ

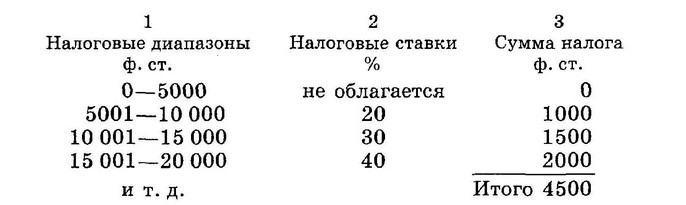

(progressive taxation) — система налогообложения, в которой ставка налога растёт в соответствии с ростом дохода. При такой форме налогообложения с налогоплательщиков с высоким доходом взымается большая сумма, чем с налогоплательщиков с низкими доходами. Ставка налога может расти до определённого верхнего предела, в Великобритании он составляет 40% дохода. Например, налог, который будет платить человек, зарабатывающий 20 000 ф. ст., можно определить из графы 3:

Увеличивающиеся налоговые ставки показаны в графе 2. Чем выше заработки, тем выше ставка налога, которым они облагаются. Фактически все западные страны используют различные формы прогрессивного налогообложения как средство перераспределения дохода от более состоятельных членов общества к более бедным. Этот принцип налогообложения по платёжеспособности является наиболее справедливой формой налогообложения. Однако идеальная система прогрессивного налогообложения должна не только способствовать социальному равенству, но также должна стимулировать предпринимательство, позволяя избежать штрафных налоговых ставок тем, чьи заработки находятся на верхнем пределе шкалы доходов, и вместе с пособиями по социальному обеспечению должна обеспечивать соответствующие стимулы для работы тем, чьи заработки находятся на нижнем пределе шкалы доходов. Ср. регрессивное налогообложение, пропорциональное налогообложение. См. также распределение налогового бремени, принцип перераспределения дохода в налогообложении, экономика предложения, кривая Лаффера, предельная ставка налогообложения.

ПРЕДЕЛЬНАЯ СТАВКА НАЛОГООБЛОЖЕНИЯ

(marginal rate of taxation) — ставка налогообложения добавочной единицы дохода индивида. Например, в структуре прогрессивного налогообложения, если индивид выплачивает налог в размере 30% с дохода 15000 ф. ст., а с более высокого дохода должен выплачивать 40%, то предельная ставка налогообложения дохода в 15 001 ф. ст. будет равна 40%: дополнительный налог с последнего фунта стерлингов взимается по ставке 40%. РЕГРЕССИВНОЕ НАЛОГООБЛОЖЕНИЕ

(regression taxation) — налогообложение, при котором ставка налога уменьшается по мере увеличения дохода. При этой форме налогообложения большую долю налогов собирают с налогоплательщиков, имеющих низкие доходы, чем с налогоплательщиков с более высоким доходом. Косвенные налоги (например, налог на добавленную стоимость или акциз) становятся регрессивными, когда взимаются как доля общего чистого дохода. Например, если единица продукта стоит 100 ф. ст., а налог на добавленную стоимость составляет 15%, тогда 15 ф. ст. по отношению к чистой заработной плате 200 ф. ст. в неделю (7.5%) больше, чем 15% для другого лица, зарабатывающего 600 ф. ст. в неделю (2.5%). Бремя налогообложения таким образом больше ложится на менее обеспеченных членов общества и такой налог не может считаться пропорциональным. Ср. прогрессивное налогообложение, пропорциональное налогообложение. См. также принцип налогообложения по платёжеспособности, распределение налогового бремени, В.М.Гальперин о дифференциации доходов

ГОСУДАРСТВО БЛАГОСОСТОЯНИЯ (welfare state) — государство, которое предоставляет всеобъёмлющие пособия по социальному обеспечению, например государственные услуги по здравоохранению, государственные пенсии за выслугу лет, пособия по безработице, болезням и т. д.См. трансфертные платежи, государственные расходы.

КОЭФФИЦИЕНТ НАГРУЗКИ (burden of dependency) — отношение несамодеятельного населения страны к наёмной и самостоятельно занятой рабочей силе. К несамодеятельному населению относятся дети, старики, инвалиды, лица, осуществляющие уход за ними без оплаты, и безработные, живущие за счёт труда занятых. В странах с большой долей несамодеятельного населения государство вынуждено облагать работающих высокими налогами с тем, чтобы предоставлять трансфертные платежи (пенсии, пособия на детей и пособия по безработице).

НАЛОГ (tax) — сбор, налагаемый правительством на доход, имущество и увеличение рыночной стоимости активов отдельных людей и предприятий (прямой налог); на стоимость закупок товаров и услуг (косвенный налог) и на собственность. В Великобритании налоги на доходы включают личный подоходный налог и налог на корпорации; налог на наследство используется для обложения богатства (см. налог на имущество); налог на капитальный выигрыш используется для обложения случайных прибылей; налоги на расходы включают налог на добавленную стоимость, акцизы и импортные пошлины; налоги на собственность включают муниципальный налог (см. местный налог) и унифицированный сбор с предприятий. Такие налоги используются для увеличения доходов государства и в качестве средства контроля над уровнем и распределением расходов в экономике. См. налогообложение, общественные финансы. НАЛОГООБЛОЖЕНИЕ (taxation) — государство получает денежные средства от обложения налогами доходов отдельных людей и предприятий, расходов, богатства, увеличения рыночной стоимости активов и собственности. Налоги используются для разнообразных целей: (а) для увеличения доходов правительства, идущих на покрытие его собственных расходов на обеспечение общественных благ (таких, как школы, больницы, дороги и т. д.) и на социальные выплаты людям в случае безработицы, по болезни и т. д. (см. бюджет, государственные расходы); (б) как инструмент фискальной политики при регулировании уровня совокупных расходов (совокупный спрос) в экономике (см. управление спросом); (в) для изменения распределения доходов и богатства (см. принцип налогообложения, перераспределение дохода); (г) для контроля количества ввозимых в страну товаров (см. равновесие платёжного баланса). В анализе национального дохода налогообложение является утечкой из модели кругооборота национального дохода. См. общественные затраты, налоговая служба Великобритании. ПРЯМОЙ НАЛОГ

(direct tax) — налог, которым государство облагает доходы и имущество домашних хозяйств и предприятий с целью пополнения казны и в качестве инструмента налогово-бюджетной политики. Примеры прямого налога: подоходный налог, налог на корпорации, налог на имущество. Прямые налоги носят прогрессивный характер в том смысле, что выплачиваемая сумма изменяется вместе с доходом и стоимостью имущества налогоплательщика. Напротив, косвенные налоги регрессивны, поскольку в этом случае каждый выплачивающий налоги потребитель независимо от величины его дохода платит одинаковую сумму. См. налогообложение, прогрессивное налогообложение, регрессивное налогообложение МЕСТНЫЙ НАЛОГ (local tax) — налог на собственность или на частных лиц, налагаемый местными властями, который совместно с субсидиями центрального правительства используется для финансирования местной социальной инфраструктуры. До 1990 г. в Великобритании налоги взимались с дееспособных собственников, с апреля 1990 по апрель 1993 г. «общественный сбор» («налог с избирателей») взимался только с лиц, имеющих право участия в выборах. С апреля 1993 г. с дееспособных граждан стал взиматься муниципальный налог. В целях повышения эффективности налогообложения муниципальный налог разработан с учётом сравнительной оценки стоимости местного имущества, которая варьирует в жилых районах с учётом количества людей, живущих в данном владении, их доходов и материальных затруднений, которые они испытывают. См. унифицированный сбор с предприятий.

УНИФИЦИРОВАННЫЙ СБОР С ПРЕДПРИЯТИЙ

(uniform business rate (UBR)) — ежегодный сбор с предприятий в Англии и Уэльсе. Унифицированный сбор с предприятий вместе с муниципальным налогом (см. местный налог) и субсидиями центрального правительства используется для финансирования расходов местных властей. Хотя предприятия выплачивают унифицированный сбор местным властям, его ставка устанавливается правительством для всей страны.

НАЛОГ НА КОРПОРАЦИИ

(corporation tax) — прямой налог, которым государство облагает прибыль компаний. Ставка налога на корпорации важна для фирмы, ибо она определяет сумму прибыли после налогообложения, которая может быть использована для выплаты дивидендов акционерам или реинвестирования в производство. См. налогообложение, фискальная политика, нераспределённая прибыль.

СРЕДНЯЯ СКЛОННОСТЬ К УПЛАТЕ НАЛОГОВ

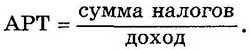

((average propencity to tax (APT)) — доля от данного уровня национального дохода, которая изымается государством при налогообложении: См. также склонность к уплате налогов, предельная склонность к уплате налогов, средняя ставка налога ПРЕДЕЛЬНАЯ СКЛОННОСТЬ К НАЛОГООБЛОЖЕНИЮ

(marginal propensity to tax (MPT)) — доля изменения национального дохода, аккумулированная налогообложением:

См. склонность к налогообложению, мультипликатор, уровень предельного налога СРЕДНЯЯ СТАВКА НАЛОГООБЛОЖЕНИЯ

(average rate of taxation) — частное от деления общей суммы налога, выплачиваемого индивидом, на общий доход, на который начисляется налог. Например, если индивид заработал 10 000 ф. ст. за год и должен выплатить с этого дохода налог в размере 2500 ф. ст., то средняя ставка налога составит 25%. См. базовая ставка налогообложения, предельная ставка налогообложения, склонность к уплате налогов, пропорциональное налогообложение, регрессивное налогообложение, прогрессивное налогообложение БАЗОВАЯ СТАВКА НАЛОГООБЛОЖЕНИЯ

(standard rate of taxation) — базовая ставка подоходного налога, например 25 пенсов с 1 ф. ст. налогооблагаемого дохода. В системе прогрессивного налогообложения применяется только к начальному диапазону налогооблагаемого дохода. Если же доход какого-либо человека превышает рамки этого диапазона, то он платит с этого превышения большие налоги из-за более высокой предельной ставки налогообложения. УРОВЕНЬ ПРЕДЕЛЬНОГО НАЛОГА

(marginal tax rate) — доля последней денежной единицы дохода индивида, выплачиваемая как налог. Высокие уровни предельного налога могут оказать дестимулирующее воздействие на сверхурочную активность работников в случае, когда прирост располагаемого дохода при данном увеличении усилий работника является недостаточным.

Искать термины и их толкования можно на всех сайтах Экономической школы:

Вернуться на страницу "Указатель терминов" Координация материалов. Экономическая школа Контакты

Институт "Экономическая школа" Национального исследовательского университета - Высшей школы экономики Директор Иванов Михаил Алексеевич; E-mail: seihse@mail.ru ; sei-spb@hse.ruИздательство Руководитель Бабич Владимир Валентинович; E-mail: publishseihse@mail.ru Лаборатория Интернет-проектов Руководитель Сторчевой Максим Анатольевич; E-mail: storch@mail.ru Системный администратор Григорьев Сергей Алексеевич; E-mail: _sag_@mail.ru |