|

|

|

|

СИСТЕМА ФИКСИРОВАННЫХ КОРРЕКТИРОВОК ВАЛЮТНЫХ КУРСОВ

(«adjustable

peg» exchange-rate

system) — форма системы фиксированного валютного курса, первоначально использовавшаяся международным валютным фондом, при которой валютные курсы привязаны к определённым величинам (например, 1 ф. ст. = 3 долл.), которые при необходимости могут быть заменены другими фиксированными величинами. Например, 1 ф. ст. = 2 долл. — перепривязка фунта к более низкой величине в долларах (девальвация); или 1 ф. ст. = 4 долл. — привязка фунта к более высокой величине в долларах (ревальвация). СИСТЕМА ФИКСИРОВАННОГО ВАЛЮТНОГО КУРСА

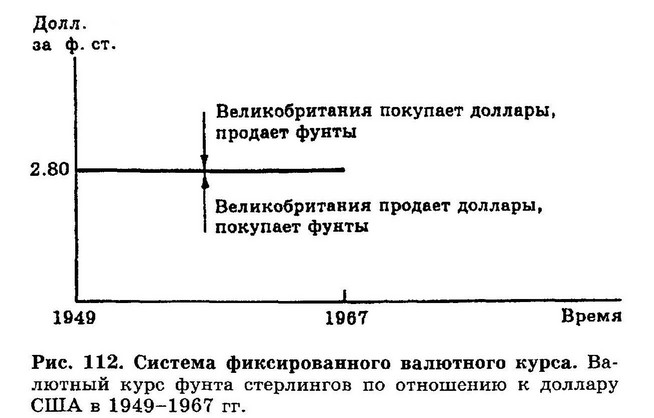

(fixed exchange rate system) — механизм синхронизации колебаний и координации валютного курса (см. валюта) стран — членов системы. При данной системе определяется центральный паритет каждой валюты относительно других валют системы, и страны обязаны поддерживать этот паритет путём купли-продажи валюты. Так, с 1949 по 1967 г. при прежней системе фиксированного валютного курса международного валютного фонда Великобритания поддерживала обменный курс 1 ф. ст. = 2.8 долл. США. Если цена на фунт Стерлингов на валютном рынке поднималась, центральный банк Великобритании покупал доллары и продавал фунты, если цена на фунт Стерлингов падала, Центральный банк продавал доллары и покупал фунты. См. рис. 112. Из-за технических сложностей ежедневного поддержания валютного курса с абсолютной точностью в большинстве систем фиксированного валютного курса вводился «допустимый диапазон» колебаний курса. Так, в нынешней европейской валютной системе допустимы отклонения курсов валют стран-членов на 2.25% в обе стороны от центрального значения паритета.

После того как валютный курс зафиксирован, страны обязаны поддерживать его в течение достаточно длительного периода, но они имеют право девальвировать свои валюты (т. е. производить фиксацию их на новом, более низком уровне; см. ДЕВАЛЬВАЦИЯ 2) или ревальвировать их (т. е. производить фиксацию их на новом, более высоком уровне; см. ревальвация 2), если их ПЛАТЕЖНЫЕ балансы находятся в состоянии хронического дефицита или избытка соответственно. Вообще говоря, деловые круги предпочитают фиксированные валютные курсы плавающим валютным курсам, так как первые позволяют им участвовать в торговле (контракты на экспорт, импорт) и в финансовых сделках (заграничные инвестиции) с заранее известными ценами в иностранной валюте и с заранее просчитанными результатами этих операций. Главный недостаток такого рода системы состоит в том, что государства часто не торопятся изменять валютные курсы либо по политическим соображениям (например, непопулярность девальваций), либо потому, что они решают, бороться с неравновесием платёжного баланса с помощью других мер, поэтому фиксированный курс идет вразрез с рыночной тенденцией. В этих случаях спекуляция валютой создаёт крайне разрушительные потоки «горячих денег», дестабилизирующие положение на валютных рынках и вынуждающие центральный банк тратить огромные суммы из своих международных валютных резервов, чтобы сохранить паритет. Если в результате такого давления приходится девальвировать одну валюту, то, как правило, создаётся эффект «домино», так как другие слабые валюты точно так же начинают подвергаться давлению спекуляции. Защитники системы гибких валютных курсов (в частности, относительно малочисленные блоки типа Европейской валютной системы) подчёркивают, что для того, чтобы ослабить внутренние трения между странами-членами, более сильные члены должны брать на себя оплату всего процесса корректировки (например, ревальвируя свои валюты в случае необходимости), а не обрекать более слабые страны на несение всего бремени. Страны также должны стремиться к конвергенции своей экономической политики как в отношении целей (например, низкий уровень инфляции), так и инструментов (например, схожая структура процентных ставок). См. РАВНОВЕСИЕ ПЛАТЁЖНОГО БАЛАНСА, СИСТЕМА ФИКСИРОВАННЫХ КОРРЕКТИРОВОК ВАЛЮТНЫХ КУРСОВ, СИСТЕМА ПОЛЗУЩИХ КУРСОВ, ЗОЛОТОЙ СТАНДАРТ, СЧЁТ СТАБИЛИЗАЦИИ ВАЛЮТНОГО КУРСА. СИСТЕМА ПЛАВАЮЩИХ ВАЛЮТНЫХ КУРСОВ

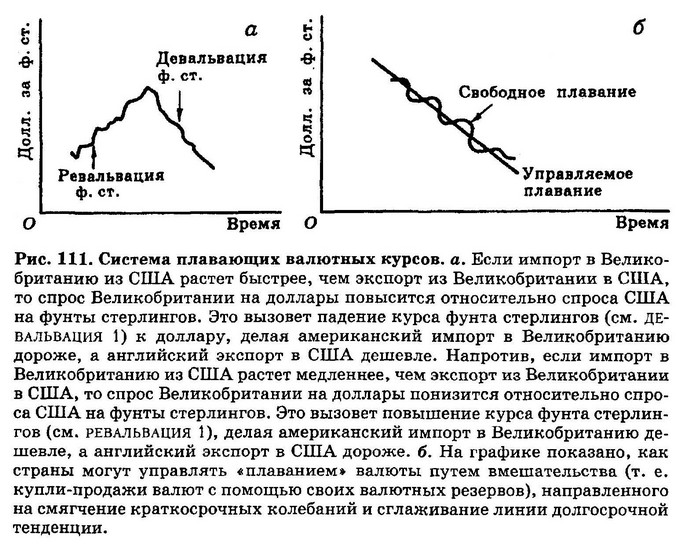

(floating ехchange-rate system) — механизм координации валютных курсов разных стран, при котором курс валюты каждой страны относительно других валют определяется взаимодействием спроса и предложения на валютном рынке. Валютный курс может расти (ревальвация) или падать (девальвация), отражая соответственно силу или слабость состояния платёжного баланса страны и степень спекулятивной активности (см. СПЕКУЛЯНТ), как это показано на рис. 111. Теоретически это всегда должно приводить к установлению равновесного валютного курса (т. е. курса, обеспечивающего достижение страной равновесия платёжного баланса), давая ей возможность реализовать желаемую внутреннюю политику без каких-либо внешних ограничений. Однако в действительности нерегулируемое свободное плавание валют создаёт хаотические и дестабилизирующие колебания валютных курсов, зачастую усиливаемые спекулятивными потоками «горячих денег». Это затрудняет осуществление торговых сделок (контрактов на экспорт, импорт) и инвестиций (заграничные инвестиции), так как беспорядочные колебания валютных курсов делают результаты этих операций неопределёнными. По этой причине страны часто предпочитают управлять своими валютными курсами (как это показано на рис. 111), когда их центральные банки покупают и продают валюту на валютном рынке.

Хотя это и создаёт более устойчивую и управляемую обстановку, фирмы тем не менее вынуждены обычно прибегать к покупке опционов на фьючерсном рынке (см. валютные риски), чтобы покрыть свои потребности в валюте. Более того, вмешательство государства в процессы, происходящие на валютном рынке, иногда выходит за рамки простого «сглаживания» валютного курса и может вылиться в сознательную попытку манипулировать валютным курсом, чтобы добиться преимущества в торговле над другими странами (так называемое «грязное плавание»). Ср.система фиксированного валютного курса. См. ТЕОРИЯ ПАРИТЕТА ПОКУПАТЕЛЬНОЙ СПОСОБНОСТИ, ТЕОРИЯ ЦЕННОСТИ АКТИВОВ, МЕЖДУНАРОДНЫЙ ВАЛЮТНЫЙ ФОНД, СЧЁТ СТАБИЛИЗАЦИИ ВАЛЮТНОГО КУРСА. ВАЛЮТНЫЙ КУРС

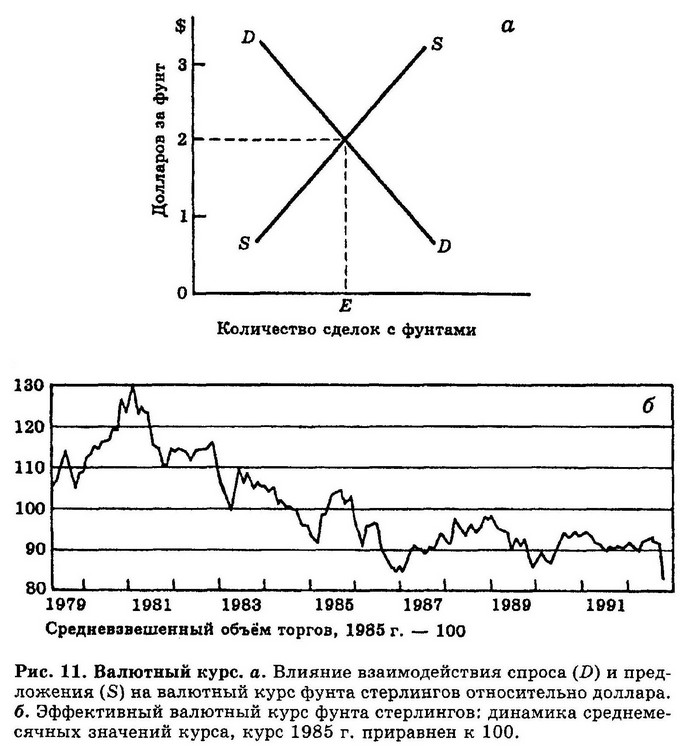

(exchange rate) — цена одной валюты, выраженная в единицах другой валюты. Рис. 11 показывает курс (цену), по которому доллары можно обменять на фунты стерлингов. Кривая спроса (D) на фунты стерлингов имеет отрицательный наклон, отражая тот факт, что, по мере того как фунт становится для американцев менее дорогим, британские товары, услуги и активы становятся для них дешевле. Это побуждает американцев увеличивать спрос на британские товары и, следовательно, на фунты стерлингов, за которые они будут покупать эти товары. Кривая предложения (S) фунта стерлингов имеет положительный наклон, отражая тот факт, что по мере роста цены фунта, выраженной в долларах, американские товары, услуги и активы становятся дешевле для британцев. Это побуждает их увеличивать спрос на американские товары и, следовательно, предлагать большее количество фунтов стерлингов в обмен на доллары, за которые они будут покупать эти блага. Равновесный обменный курс этих двух валют определяется пересечением кривых спроса и предложения (2 долл. = 1 ф. ст. на рис. 11а).

При системе фиксированного валютного курса валютный курс, после того как он зафиксирован, остаётся неизменным в течение длительного времени. Однако если валютный курс под воздействием рыночных процессов слишком сильно отклоняется от установленного курса и становится завышенным, приводя к устойчивому дефициту платёжного баланса данной страны, то он может быть девальвирован, т. е. зафиксирован на новом, более низком уровне, что приведет к удорожанию импорта и удешевлению экспорта (см. девальвация 2). Точно так же если валютный курс становится заниженным, приводя к устойчивому избытку платёжного баланса данной страны, то он может быть ревальвирован, т. е. зафиксирован на новом, более высоком уровне, что приведёт к удешевлению импорта и удорожанию экспорта (см. ревальвация 2). Тем не менее государство зачастую медлит с изменением валютного курса, особенно тогда, когда его нужно девальвировать, поэтому обменный курс под влиянием рыночной конъюнктуры в значительной степени отклоняется от установленного. Если это происходит, усиливается спекуляция валютой, приводя к появлению разрушительных потоков «горячих денег», которые дестабилизируют валютный рынок. Если же валютные курсы в течение длительного времени не регулируются государством, то они будут колебаться под воздействием рыночных процессов, отражая различия между темпами инфляции и процентными ставками в данной стране и за рубежом. Например, если цены на одни и те же товары в Великобритании растут быстрее, чем в США, то люди будут покупать больше американских товаров, что приведёт к удорожанию доллара и обесценению фунта стерлингов. С другой стороны, если процентные ставки в Великобритании выше, чем в США, то это побудит американских инвесторов вкладывать деньги на британских денежных рынках, что послужит причиной удорожания фунта стерлингов по отношению к доллару. При системе плавающих валютных курсов валютный курс свободно колеблется день ото дня и падает (см. девальвация) или растёт (см. ревальвация) в зависимости от изменения рыночной конъюнктуры, поддерживая (в теории) в большей или в меньшей степени платёжный баланс в равновесии. Однако на практике неопределённость и спекуляция, связанные со «свободным» плаванием валюты, вызывают хаотические изменения валютного курса, а это подавляет внешнюю торговлю и дестабилизирует экономику страны. Ввиду этих причин страны часто предпочитают «управлять» своими валютными курсами с тем, чтобы смягчить краткосрочные колебания и сгладить долгосрочный тренд. В результате заключения региональных экономических союзов (например, европейское сообщество) некоторые страны одновременно применяют системы как фиксированных, так и плавающих валютных курсов. Например, Франция как участник европейской валютной системы (ЕВС) использует механизм валютного курса ЕВС, который допускает лишь небольшие, краткосрочные колебания вокруг центрального валютного паритета франка по отношению к валютам других участников ЕВС. Но, с другой стороны, франк «плавает» по отношению к доллару США, и поэтому курс франка, выраженный в долларах, колеблется гораздо более значительно. Термин эффективный валютный курс используется для определения курса данной валюты по отношению к «корзине» других валют, взвешенной с учётом объёма торговли. Вес валюты каждой страны в «корзине» зависит от доли этой страны в суммарном объёме международной торговли. На рис. 11 представлена динамика «эффективного валютного курса» фунта стерлингов по отношению к другим основным валютам, например к доллару США, японской йене, немецкой марке, французскому франку и т. д. Падение эффективного (номинального) валютного курса свидетельствует об общем росте ценовой конкурентоспособности британских изделий по сравнению с продукцией их торговых партнеров (см. условия торговли, реальный валютный курс). На валютном рынке валютный курс определяется либо в зависимости от того, какое количество иностранной валюты можно купить или продать за единицу национальной валюты (косвенная котировка), либо в зависимости от того, какое количество национальной валюты можно купить или продать за единицу иностранной валюты (прямая котировка). Например, косвенная котировка валютного курса фунта стерлингов, выраженного в долларах США, может быть 1 ф. ст. = 2 долл.; тогда прямая котировка будет 1 долл. = 50 пенсов. На валютном рынке существует два валютных курса: курс продавца и курс покупателя (или курс продажи и курс покупки). Разница между этими двумя курсами (спред) образует маржу дилера, торгующего иностранной валютой. Валюты, объём сделок с которыми велик, например доллар США и немецкая марка, обычно имеют меньший спред, чем валюты, редко используемые в международных операциях. Кроме того, спред при котировке валют на наличном рынке обычно меньше, чем спред на фьючерсном рынке. См. ВАЛЮТНЫЕ РИСКИ, РАВНОВЕСИЕ ПЛАТЁЖНОГО БАЛАНСА, ТЕОРИЯ ПАРИТЕТА ПОКУПАТЕЛЬНОЙ СПОСОБНОСТИ, ТЕОРИЯ ЦЕННОСТИ АКТИВОВ. ВАЛЮТНЫЙ РЫНОК

(foreign exchange market) — РЫНОК, на котором происходит купля-продажа ИНОСТРАННЫХ ВАЛЮТ. Такой рынок необходим, поскольку каждая страна, вовлечённая в международную торговлю и осуществление заграничных инвестиций, должна обменивать свою национальную валюту на другие валюты, чтобы финансировать торговлю и сделки с капиталом. Эта функция выполняется сетью частных торговцев валютой и органами денежного регулирования, действующими через центральный банк. Валютный рынок по самой своей природе многонационален. Ведущими центрами валютных операций являются Лондон, Нью-Йорк и Токио. Сделки с иностранной валютой могут происходить на основе «спот», т. е. предусматривать немедленную поставку (см. наличный рынок), либо предполагают куплю-продажу с поставкой в будущем (см. фьючерсный рынок). Около двух третей сделок на Лондонском валютном рынке в 1991 г. составляли сделки «спот». Если государство не вмешивается в ход дел на валютном рынке, то валютные курсы определяются свободным взаимодействием спроса и предложения (см. система плавающих валютных курсов). С другой стороны, центральные банки стран могут осуществлять куплю-продажу валют, чтобы поддерживать их курс на определённом уровне (см.система фиксированных валютных курсов).

ГРЯЗНОЕ ПЛАВАНИЕ

(dirty float) — манипуляции, производимые регулирующими органами страны над её валютным курсом в условиях системы плавающих валютных курсов, ставящие своей целью прежде всего получение конкурентных преимуществ перед торговыми партнерами. Так, власти могут осуществлять интервенции на валютном рынке, чтобы, скажем, прекратить дальнейший рост курса национальной валюты (см. ревальвация) под действием рыночных сил, или, напротив, они могут сознательно вызвать девальвацию валюты. ДОЛЛАР (dollar ($))— национальные наличные деньги США. Доллар играет также важную роль на международной арене, в частности он используется в качестве компонента международных валютных резервов и счётной единицы в международной торговле нефтью. См. также евровалютный рынок ЕВРОВАЛЮТНЫЙ РЫНОК, или РЫНОК ЕВРООБЛИГАЦИЙ (eurocurrency market or eurobond market), — рынок, базирующийся в основном в Европе, на котором совершаются операции с капиталом в долларах США и других основных иностранных валютах вне стран их происхождения для финансирования международной торговли и инвестиций. Основным финансовым инструментом, используемым на евровалютном рынке в целях финансирования долгосрочных инвестиций, является еврооблигация (см. облигация) — ценная бумага с фиксированным процентом, выраженная в определённой валюте или валютах. В число кредиторов на евровалютном рынке входят коммерческие банки, промышленные компании и центральные банки. Заёмщики — в основном компании, которые прибегают к еврофинансам в периоды ограничения отечественного кредита и/или когда отечественные процентные ставки высоки по сравнению с процентными ставками на евровалютном рынке. См. валютный рынок

ОБМЕН (exchange) — 1. Акт купли-продажи товаров и услуг в форме бартера или на рынке. 2. Способ финансирования закупки товаров и услуг на рынке. См. деньги, валютный курс

Можно искать термины и их толкования на всех сайтах Экономической школы:

Вернуться на страницу "Указатель терминов" Координация материалов. Экономическая школаКонтакты

Институт "Экономическая школа" Национального исследовательского университета - Высшей школы экономики Директор Иванов Михаил Алексеевич; E-mail: seihse@mail.ru ; sei-spb@hse.ruИздательство Руководитель Бабич Владимир Валентинович; E-mail: publishseihse@mail.ru Лаборатория Интернет-проектов Руководитель Сторчевой Максим Анатольевич; E-mail: storch@mail.ru Системный администратор Григорьев Сергей Алексеевич; E-mail: _sag_@mail.ru |